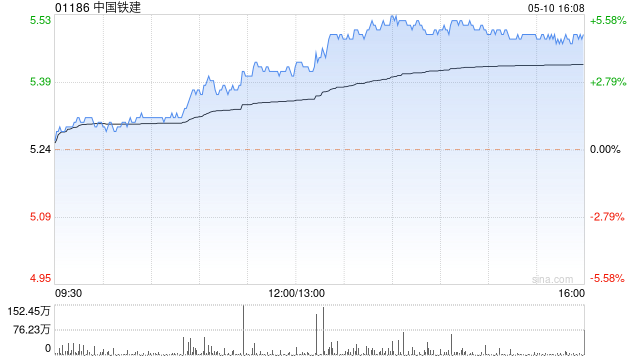

外汇期权的价差策略是投资者在外汇市场中常用的一种风险管理工具,它通过同时买入和卖出不同执行价格的期权来构建。这种策略的核心在于利用期权价格的差异来获取利润,同时限制潜在的损失。

在外汇期权市场中,常见的价差策略包括牛市价差、熊市价差和日历价差。牛市价差策略适用于投资者预期市场将温和上涨的情况,通过买入一个较低执行价格的看涨期权并卖出一个较高执行价格的看涨期权来实现。熊市价差则相反,适用于预期市场将温和下跌的情况,通过买入一个较高执行价格的看跌期权并卖出一个较低执行价格的看跌期权来构建。日历价差策略则是通过买入一个远期到期的期权并卖出一个近期到期的相同执行价格的期权来利用时间价值的衰减差异。

蝶式策略是一种更为复杂但风险较低的期权组合策略,它涉及三个不同的执行价格。具体来说,投资者会买入一个较低执行价格的看涨期权和一个较高执行价格的看涨期权,同时卖出两个中间执行价格的看涨期权。这种策略的目的是在市场的波动性较低时获利,因为当市场价格接近中间执行价格时,策略的盈利潜力最大。

以下是一个简单的表格,展示了不同价差策略的基本构成和预期市场走势:

在实际操作中,选择合适的价差或蝶式策略需要考虑多种因素,包括市场预期、波动性、资金成本以及个人的风险承受能力。投资者应通过详细的市场分析和风险评估来决定最合适的策略,并在实施过程中密切监控市场动态,以便及时调整策略以应对市场变化。