周五(8月30日),媒体报道称,美国国债可能不再像以前那么无风险,美元对全球货币储备的控制可能已经放松,但谈论它们的消亡仍然为时过早。

上周,人们开始争论不断膨胀的美国政府债务是否威胁到该国的避风港地位。

但美国的“过度特权”——即美元作为世界储备货币的地位——继续使美国政府能够以相对较低的成本借入巨额资金。

事实上,没有其他政府债务市场或货币在流动性和安全性方面能与美国国债和美元相媲美。很难看出这种情况会如何改变,这意味着美国债务和美元崩盘的末日审判仍然遥不可及。

前方有危险?

这并不是完全消除对美国财政政策走向的担忧。

目前,公共债务占 GDP 的比重约为 100%,且还在不断上升。据无党派的国会预算办公室预测,公共债务将在三年内突破目前占 GDP 106% 的记录,到 2034 年将达到占 GDP 的 122%。

这相当于每年赤字近 2 万亿美元,或占 GDP 的近 7%,远高于过去半个世纪 3.7% 的平均水平。你不必是“末日论者”或温和的卡桑德拉就能看到这里的警告信号。

但这正是特权发挥作用的地方。多伦多大学的 Jason Choi、威斯康星大学麦迪逊分校的 Rishabh Kirpalani 和 Duong Dang 以及纽约大学的 Diego Perez 本周发表的研究凸显了美国“过度特权”的程度。

在他们的报告《过度特权和美国公共债务的可持续性》中指出,这种特殊地位“使最大可持续债务增加了约 GDP 的 22%”。

换句话说,美国政府可以持续借入占 GDP 比重高达 22% 的资金,而如果它不是全球储备货币的供应国的话,它就无法做到这一点。

目前美国 GDP 约为 27 万亿美元,上述 22% 意味着华盛顿可以以安全的利率持续发行约 6 万亿美元的额外债务,而不会显著增加违约风险。

大部分额外空间都来自美国国债提供的“便利收益”。换言之,投资者受益于美国国债的流动性和作为抵押品的用途,因此愿意接受较低的收益率。

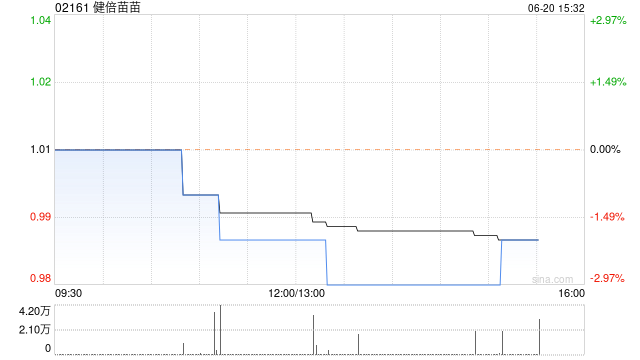

今天的利率市场似乎支持这一理论。美国财政部目前正在借入创纪录的金额——仅本周就超过 5000 亿美元的短期和长期债券——但所有债券的收益率都接近今年的最低水平。

美元坚不可摧?

发行如此多的债券,人们不禁要问,谁会继续购买,以什么价格购买?在 2000 年至 2020 年的大部分时间里,外国央行是美国国债的主要需求来源。这引发了人们的担忧,即如果外国央行减少购买和持有,美国国债市场可能会陷入困境。

但事实证明,这些担忧是没有根据的。外国央行的份额下降了,但海外私营部门投资者、美国国内基金和美联储本身已经填补了这一空白。美国国债市场继续平稳运行,并成为全球金融体系的基本基石。

类似地,一些过度兴奋的分析师曾警告称,随着各国央行实现外汇储备多元化,美元将不可避免地崩溃,但几乎没有迹象表明美元将崩溃。

确实,美元目前可能处于 2024 年的最低点,但回溯几年,它曾处于 20 年来的最高点。

尽管如今人民币占全球储备的比例已从千禧之际的70%以上降至不到60%,但它正在输给澳元、加元、韩元和北欧货币等份额较小的货币,而不是其唯一的竞争对手欧元。

没有什么是一成不变的。只要问问英国就知道了,英国货币曾主宰全球市场超过一个世纪,但最终被美元所取代。但寻求安全性、流动性和安全回报的投资者可能会继续信任美国国债和美元——因为至少目前没有其他选择。