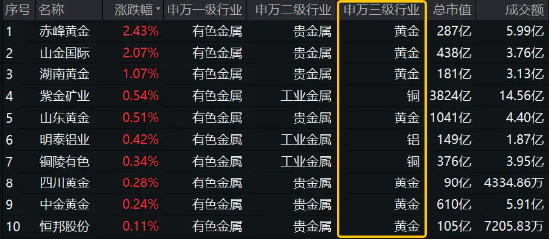

今日(9月6日)市场盘整,全市场超4700只个股下跌,而贵金属板块逆市活跃、涨幅居前,揽尽有色金属行业龙头的中证有色金属指数涨幅前10大成份股中,黄金行业个股占据7席,其中,赤峰黄金、山金国际领涨超2%,湖南黄金涨逾1%,紫金矿业、山东黄金、四川黄金、中金黄金、恒邦股份等个股跟涨。下跌方面,近日涨幅较大的锂矿股跌幅居前,中矿资源跌超4%,盛新锂能跌逾3%。

图:中证有色金属指数涨幅前10大成份股

热门ETF方面,被动跟踪中证有色金属指数的有色龙头ETF(159876)早盘逆市活跃,场内价格最高上探0.32%,后随市盘整,被拖拽入水面之下,收跌0.86%。

消息面上,美联储降息50个基点的预期正在升温。9月5日晚间,美国最新披露的数据显示,美国8月ADP就业人数增长9.9万人,创2023年10月以来最低纪录。受此影响,美联储9月降息50个基点的概率略有上升。据日程安排,美联储9月议息会议将在当地时间9月17日至18日举行,市场已基本打成共识,认为美联储将会宣布降息。

美国劳动力市场超预期下滑,叠加日元套息交易逆转加大了资产价格波动,市场对美国经济衰退预期边际走高。中国银河证券复盘历史1973年以来的七次NBER美国经济衰退,黄金在衰退期间,相对于其他有色金属大宗商品或其他资产,均具有明显的胜率与收益率优势。美国经济衰退时期,A股黄金板块的表现要显著优于大盘。

国联证券表示,随着通胀压力逐步缓解,以美联储为代表的海外发达经济有望开启降息周期,流动性充裕有望对黄金形成利好。同时,全球地缘风险发酵、大国博弈加剧,主要央行持续增持黄金储备等,都有望推动金价中枢上移。

中国银河证券指出,美联储降息临近下,黄金价格稳步上涨,或已站稳2500美元/盎司的关卡。从金价与估值看,目前A股黄金板块仍处于较为安全位置,且后续或仍有上涨空间。假如后续美国经济与就业数据继续恶化,美国经济真的衰退了,或是市场对美国经济衰退预期进一步边际加强,黄金价格表现在胜率与收益率上有望显著优于股票等其他资产,A股黄金板块相对于大盘的优势有望进一步扩大。

市场分析人士表示,站在当前时点,比起只聚焦金价飙升走势,转而关注整体有色金属板块也是一个不错的选择。以揽尽有色金属行业龙头的有色龙头ETF(159876)为例来看,按照申万三级行业口径,截至8月底,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、黄金、铝是前三大重仓行业,权重占比分别为21.7%、17.8%、16.4%,合计占比超50%,有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

风险提示:有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。