登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,《黑悟空》游戏火爆出圈,重燃中国游戏行业热情。随着半年报收官,A股的游戏公司业绩表现又如何呢?

Wind数据显示,申万二级游戏行业26家公司中,今年上半年营收为445.69亿元,同比增长4.8%;净利润为46.02亿元,上年同期为70.75亿元,同比大幅下滑34.95%。A股游戏公司整体呈现出“增收不增利”特征。

谁是买量王?三七互娱(维权)上半年耗资50亿

今年上半年,在申万二级26家A股游戏企业中,三七互娱营收排名第二,净利润排名第一,但净利率水平却仅排名第九。值得注意的是,净利率排名第一的巨人网络净利率高达50.48%,而三七互娱的净利率却仅为13.7%。为何差距如此之大?

这或不得不提三七互娱的买量模式。

三七互娱通过以字节、腾讯等为代表的媒体渠道将互联网用户导入游戏产品,用户在使用游戏产品的过程中付费购买游戏道具,从而产生充值收入。对于主要媒体渠道商与发行人采用不同结算方式下的商务条件存在差异,通常在预付方式下给予下游游戏厂商的商务条件更加有利。三七互娱直接预付充值或通过代理商为发行人预付充值的终端媒体主要包括字节有限公司旗(金麒麟分析师)下的抖音等平台以及腾讯公司旗下的广点通、腾讯QQ、微信等平台。

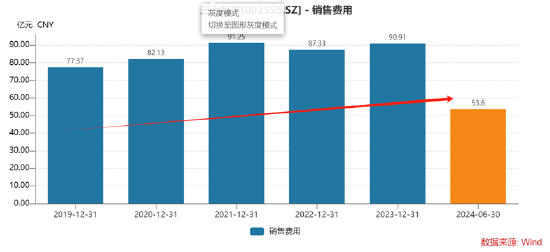

在这种模式下,三七互娱的销售费用居高不下。2019年至2023年及2024年半年报,公司总营收合计为860.28亿元,而同期销售费用则高达482.59亿元,销售费用占营收近六成。

今年半年报显示,公司的销售费用高达53.6亿元,同比增长25.26%。对此,公司称,其主要系公司持续增大《寻道大千》《霸业》《无名之辈》《灵魂序章》等游戏的流量投放,使得报告期内互联网流量费增加。我们发现,公司仅流量费用高达50亿元。

三七互娱如此之大的销售费用,在行业遥遥领先。24年上半年,三七互娱销售费用位居榜首。值得注意的是,第二名世纪华通(维权)与三七互娱营收相当,但其销售费用仅为29.1亿元,三七互娱销售费用较其多出84%。

需要指出的是,世纪华通今年上半年营收增速超50%,而三七互娱营收增速仅为18.96%。换言之,三七互娱投入更大的销售费用并未换来更高的增长,这种买量增长模式可持续性是不是需要重估?买量边际效应或值得投资者需要警惕。

三七互娱的成长性与财务真实性的两大雷区?

第一,在海外收入增长上,三七互娱与世纪华通表现出云泥之别。

2024年1—6月,中国自主研发游戏海外市场实际销售收入为85.54亿美元,同比增长4.24%,主因是部分新上线产品出现爆款,带来明显增量。

Wind数据显示,世纪华通海外收入高达50.19亿元,同比增长为115.28%;而三七互娱海外收入为28.98亿元,同比下滑4.27%。

需要指出的是,三七互娱海外收入持续下挫。2023年三七互娱境外营收自2017年以来首度出现负增长,同比小幅下滑3.12%。对于游戏行业,游戏出海被视为行业第二增长曲线。三七互娱海外收入受挫,其未来成长性或有待进一步观察。

第二,立案调查风险仍未出清。

因涉嫌信息披露违法违规,三七互娱及其实际控制人兼董事长李卫伟和公司副董事长曾开天曾于2023年6月27日被监管立案调查。业内人士表示,信息披露违规主要集中在财务造假、对外担保、关联交易、资金占用、重大涉诉情形、重大债权债务、未按期披露定期报告等方面。而对于三七互娱究竟哪方面违规,目前仍然是一个谜。

由于三七互娱立案调查尚未有最终结论,审计机构表示无法判断立案调查结果对三七互娱财务报表的影响程度,无法对立案调查所涉事项披露的充分性和恰当性做出准确判断,故对2023年年报出具了带强调事项段的无保留意见类型的审计报告。上述强调事项段中涉及事项审计机构认为对三七互娱2023年度财务状况和经营成果无重大影响。

然而,我们对三七互娱财报数据表现也疑惑重重。

其一,一年以上预付款周期为何大幅超同行水平?有无异常?

近年公司的预付款也常年维持10亿水平的高位。截止2024年上半年,公司的预付款为10.4亿元。需要强调的是,公司预付款近年增长迅猛。由2018年年末的1.94亿元飙升至2019年年末的6.61亿元。

颇为疑惑的是,公司的一年以上的预付款占比进一步大幅上升。年初一年以内的预付款占比为82.31%,今年半年报末则占比为72.85%。换言之,公司一年以上预付款占比大幅攀升,对应金额近3亿元,其中三年以上预付款超6500万元。

对于一年以前前五大预付款,公司给出的原因主要为“游戏未上线,预付版权金未开始摊销、分成未开始结算”。这属于行业惯例还是其他原因造成,为何三七互娱预付款账期如此长?我们以销售费用第二的世纪华通进行比对,其今年上半年末的一年以内的预付款占比九成左右,且期初期末变动不大。

对于异常的预付款现象,鹰眼预警系统提示,建议关注预付对象的性质、业务模式和营业成本结转情况,分析预付账款增长的原因及合理性,是否存在跨期结转成本等情况,预付账款性质、关联关系、产生原因、是否存在非经营性资金占用的情形。

值得注意的是,我们曾根据公司披露的预付款名称发现数据口径不一致情形。

2019年12月31日、2020年6月30日,三七互娱的第一大预付款方为“上海晶炙信息技术有限公司”(以下简称“上海晶炙”)。三七互娱2019年年末预付上海晶炙1.9亿元,占预付款总额之比28.79%;2020年半年报末预付其2.12亿元,占预付款总额之比为32.72%。

上海晶炙是由省广集团于2019年3月1日设立成立的,属于省广集团100%控股的全资子公司。公开资料显示,上海晶炙2019年全年收入仅为4643.5万元,远小于其预收款。

一般情况下,三七互娱对上海晶炙的预付款反馈到省广集团则在预收款上体现。然而,根据省广集团预收款科目“合同负债”发现,2020年半年报公司合同负债合计为1.89亿元。其中一年以内预收款为1.77亿元。从数据可以看出,三七互娱的2.12亿元显然超过省广集团整体预收款。此外,省广集团2019年一年以上的预收款并未见三七互娱身影。

此外,公司其他非流动资产23年新增一笔预付构建长期资产,对应金额超9亿元,这使得其他非流动资产由10亿水平飙升至22亿水平。颇为蹊跷的是,24年这笔预付构建长期资产的资金消失,但是其他非流动资产依然维持20亿以上的规模。

其二,公司预付款飙升的同时,净利率也呈现出持续下滑态势,增收不增利真的是只是因为买量造成的?

我们发现一个现象,就是三七互娱随着预付款持续高位下,公司的营收规模也极具膨胀。今年上半年的营收规模一举大幅超过2018年全年规模。

然而,三七互娱似乎空有规模,净利率却持续下滑。

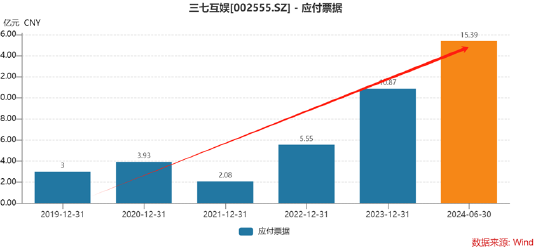

值得注意的是,公司在资产与负债端表现出两大异常,其一,存贷双高;其二,应付票据显著异于同行。

截止24年上半年报告期期末,公司的货币资金、交易性金融资产及相关定期存款累计近百亿元,其中定期存款及大额存单超30亿元。公司同期存在超17亿元的短期借款,其主要为质押借款。这种存贷双高背后究竟为何?是基于境内外息差套利还是另有其他原因?

有投资者也发出相关疑问,有投资者发出疑问:贵司2020中报显示非受限货币资金共33亿元,而利息收入只有2237万元远小于七天通知存款利率1.35%,而且贵司账面上也并不缺钱,为什么要急着贴现8个亿的银行承兑汇票呢?

与此同时,公司的应付票据也显著异于同行。今年上半年,公司的应付票据款一举飙升至15.39亿元水平。

我们对比世纪华通,其应付票据却极低,24年半年报应付票据仅为5400万元。

为何三七互娱应付票据金额如此异于同行水平?对于三七互娱飙升的票据资金,鹰眼预警提示,需要投资者关注是否存在票据融资情况。

对于票据问题,相关投资者也在互动易发出相关质疑。

有投资者表示,贵公司中报显示有14亿交易性金融资产为受限资产,原因是票据保证金,但公司应付票据总额只有5.4亿,为什么需要这么多保证金?对此,公司称公司中报披露使用受限的14亿交易性金融资产主要系应付票据余额5.4亿及短期借款8.89亿银行承兑汇票贴现的保证金。

基于投资者疑问及公司互动易的答复,三七互娱部分有息债务或可能是部分票据贴现所致。公司账面资金宽裕,为何需要进行相关贴现?这又是否符合相关业务逻辑?

对于游戏的运营模式,大致分为自主运营模式与第三方联合运营模式等主要模式。对于自主运营模式下,用户直达自营平台,无账期,且收入属于总额法确认,公司业务规模在总额法加持下会被放大;而联营模式下,属于净额法确认,三方分账模式可能会有账期。基于此,三七互娱存贷双高背后的票据贴现,是否意味着公司出现联营业务模式?需要强调的是,相比总额法,若净额法加持下,相关业务收入规模增长不仅将会大打折扣,同时由于账期的存在也会使得公司增长质量大打折扣。我们疑惑的是,三七互娱的收入质量是否需要投资者重新审视?