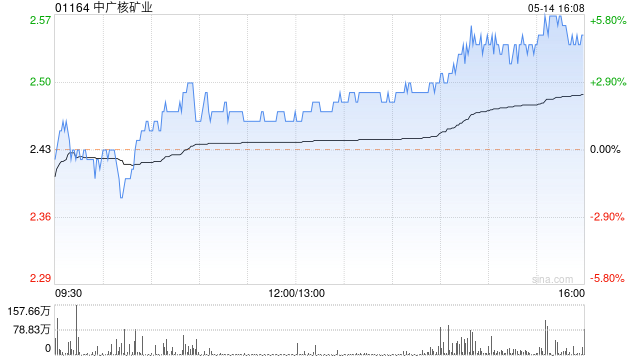

近期,以英伟达为代表的“美股七姐妹”陷入横盘调整状态,国内人工智能板块亦走软,市场担忧AI投资逻辑已被打破。对此,摩根士丹利基金权益投资部副总监、大摩数字经济基金经理雷志勇认为,人工智能的远景是通用人工智能,产业的发展趋势远没有结束,但人工智能的演进存在阶段性,在某一阶段或低于预期。展望下半年,雷志勇看好 AI对云端算力以及终端消费产品需求的拉动,将在该方向上配置质地和估值相匹配的公司。

人工智能趋势仍在

今年以来,A股走势跌宕起伏,高股息及人工智能资产明显跑赢市场。在雷志勇看来,这两类资产获得资金青睐,本质上都体现了投资者对于确定性的要求,其中,AI产业链的确定性则来自业绩增长的确定性。而在一众布局人工智能板块的基金产品中,截至今年8月末,雷志勇管理的大摩数字经济A凭借亮眼的表现排名近一年同类第一*。

刚刚发布的基金中期报告也让产品持仓浮出水面,截至上半年末,大摩数字经济前11大持仓股合计占基金资产净值72.19%。从细分行业来看,包含光模块、PCB、服务器产业链,以及散热等细分产业链。

回顾大摩数字经济混合基金的运作,雷志勇透露了亮眼业绩背后的两大因素。一是大摩数字经济基金的持仓更侧重在有业绩兑现度的标的,没有过分地为了追求弹性而去配置偏主题和偏概念的算力公司。二是持续对持仓结构进行优化。他透露,团队跟踪发现大模型存在业绩兑现的问题,但智能终端产业链中,国内企业可以作为配套制造产业链,有订单作为支撑。经过行业比较,智能终端等方向比单纯的大模型要好。因此,他逐渐在基金组合中增加了AI终端侧的部分仓位,这一判断也得到了市场的验证。

近期,以英伟达为代表的AI个股股价达到历史高点后,板块随即开始了高位震荡的横盘模式,市场甚至出现了“人工智能是否被证伪”的声音。雷志勇认为,人工智能的演进有阶段性,可能在某一阶段会低于预期。“比如后续ChatGPT5发布后,即便大家认为低于预期,但这并不能证明人工智能就失败了。人工智能的远景是星辰大海,是通用人工智能,不仅仅是写个文章,或者问答式的去提炼网络上的资料,它要能够在某些艰苦的环境或者一些重复劳动上,去替代人类、帮我们完成这些工作,要实现这个目标还有很长的距离。”他表示,虽然投资端已经很火热,但从产业端来看,人工智能还在左侧。

展望下半年:看好 AI云端算力及终端消费品

展望下半年,雷志勇认为,人工智能行业产品的订单与需求,相对于其他行业依然具备吸引力。在近期公布的大摩数字经济混合基金半年报中,雷志勇也明确表示看好 AI对云端算力以及终端消费产品需求的拉动,大摩数字经济将重点关注上述方向,选择质地和估值匹配的公司进行配置。

他透露,在跟踪产业的过程中发现,海内外巨头公司除了在算力云端发力,也开始往应用端、特别是智能终端演进。比如,苹果计划在明年1月开启全新Siri测试,并在iOS 18.4中推出正式版本。另外,Siri的其他功能,例如新设计和ChatGPT集成,将于今年晚些时候推出。凭借较好的隐私保护架构、生态封闭霸权以及苹果过往曾引领图形界面、触控的交互革命,苹果AI有望率先成为爆款。雷志勇认为,AI手机与5G换机潮非常类似,1%的换机率预计可推高苹果6%销量,能带来1.8%的苹果收入的提升,以及进一步带来苹果商店的“苹果税”和广告收入的增长。

不过,相比换机潮,雷志勇认为,Apple AI的意义更大在于GenAI有望第一次深入大众消费者的日常生活。苹果AI有望给苹果自身带来千亿级别的增量,如果在2025年有3-5亿用户每个月10元的AI付费、对应的是近50亿元/月,而15亿存量用户对应的就是150亿元/月、超过1000亿元/年。

雷志勇看好本轮由苹果引领的AI终端创新周期,除了终端自身迎来销量的增长以外,他预计使用终端将带来巨大的推理算力需求,而这有望对英伟达等算力芯片的需求再上一个台阶。同时,终端一旦普及AI,各种软件和模型收入将迎来真正的C端普及和爆发。

(*数据来源:银河证券,同类是指TMT与信息技术行业偏股型基金(A类))