来源:中粮期货研究中心

摘要

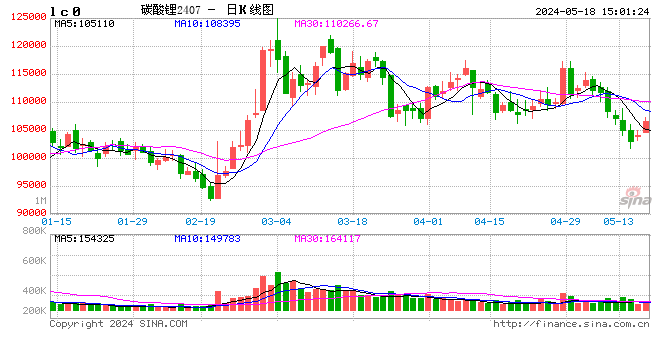

8月11日碳酸锂期货放量增仓上行,主连合约LC2411收于78450,日涨幅7.91%,主连合约成交量超57万手,达到今年2月底趋势大涨行情的成交水平。利多因素除了9月基本面延续边际好转,需求排产稳增外,宁德时代宜春锂云母项目的停产消息面是本次行情的导火索。盘后,根据《科创板日报》消息:宁德时代回应“根据近期碳酸锂市场情况,公司拟对宜春碳酸锂生产安排进行调整”。短期,宜春地区检修消息共振,碳酸锂盘面仍有向上动力,关注80000套保压力位突破情况,如果没上去,实际减产调整时间和幅度不如预期,恢复宽幅震荡模式;如果向上突破,叠加中秋、国庆备货,上行空间可看向8.5-9万。从雅保拍卖75008元/吨的电碳成交价来看,产业多头看向上空间不大。

一

期股劈叉回归期股联动

今日期股大涨,碳酸锂期价收涨近8%,锂矿股龙头赣锋锂业、天齐锂业双双涨停,整个锂产业上下游板块同时受到提振,回归期股联动。而在9月初的一周,锂矿股表现明显强于商品,出现期股劈叉行情。锂矿股表现转强是在半年中报后,碳酸锂价格在7万支撑力度明显,行业仍有韧性,外资券商率先唱多。

在最新的锂行业研究报告中,主要券商花旗对供应商的成本基础和供应意向提出了一些严重的问题。根据花旗的计算,除了西澳大利亚州的大型Greenbushes矿山外,每家澳大利亚硬岩(锂辉石)矿山都在亏损运营。花旗使用的是 “全维持成本”(“AISC - All-in Sustaining Cost”),世界黄金协会将AISC描述为“维持矿山运营的全部成本”。AISC成本比Cash Cost更具说服力,把大量的成本藏在Sustainable capex里导致看起来成本低,澳矿在现在这个价位上都在亏损了。此外,券商质疑是否是由于管理团队错误的思考方式阻止了供应削减。

瑞银分析师在9月11日的报告中称,宁德时代可能最终决定暂停在江西宜春的运营。据宁德时代称,自2024年7月中旬以来,碳酸锂的现货价格一直低于CATL的现金成本水平。我们此前认为,宁德时代将更宽容其在锂业务的损失,因为其重点可能是其整体电池利润率。但经过两个月的锂业务亏损和锂 价持续下行风险,我们终于看到边际成本生产商的正常供应反应。CATL在江西锂云母业务的暂停将导致中国每月Li2CO3产量减少8%或5-6kt的LCE产量,并有助于重新平衡供需关系。盘后,据《科创板日报》消息,宁德时代回应“根据近期碳酸锂市场情况,公司拟对宜春碳酸锂生产安排进行调整”。

二

事件共振

在9月11日下午收盘后,九岭锂业发布公告称:旗下江西春友锂业(矿山)和宜丰九宇锂业(选矿厂)将在9月12日至9月27日全面停产检修。

三

预期偏差

9月基本面在没有今天的意外减停产事件下,已是延续持续改善的情况,既国内产量维持,进口下滑,总体供应下滑;需求排产稳步增长,延续8月电池产量环比+10%的预期,材料端有中秋国庆备货的刚需,9月有望深化实质性去库。

宁德云母矿事件算是兑现了风险提示中,矿山意外减产,盘面短期78000左右的定价相对充分。但今日产业多头的情绪并没有跟上,9月11日下午,雅保公司200吨碳酸锂(吉诚锂业代工)招标,国内自提中标价格为75008元/吨。今日碳酸锂主连价格结算价76650,招标价格低于结算价,代表着产业多头或贸易商没有盘面表现那乐观。

关于江西高成本云母矿减停产,在我们的供需测算模型中,是有预期的,但我们认为旺季过半后更适合实质性的减停产。因为宁德时代主要业务还是在下游电池领域,在旺季减停产不是个太明智的选择,消息爆出来,就会出现碳酸锂价格反弹,这对后续旺季的成本控制也不利,储能电芯已经卷到了0.35元/wh以下,如果短期碳酸锂上涨,对电池价格提振不一定能快速传导;如果减少了自有矿山的产量,就难以维持现有的客供水平,其正极厂自有采购比例会有提升,市场成交活跃度提升,对碳酸锂价格都是利多,但对电池端的成本控制不是件好事。

基于此逻辑下,如果市场传闻属实,既“有会议在布置停产计划,预计于9月份的生产任务完成后执行”,除了上面分析的利多因素外,潜在的利空,可能是需求预期走弱。基于自身经营模式判断,加上三季度正极厂成品库存一直处于增长,如果需求有走弱预期,叠加还有不到4个月就要出年报,还是会有年度去库的想法。只是根据参照今年整体处于“旺季不旺,淡季不淡”的情况下,可能10月的旺季从持平转为偏弱,再加上部分锂盐厂有冲销量的任务,提前停产减少自己的损失,也是符合经营战略的。

综上分析,基于企业经营目标分析,碳酸锂本轮反弹高度有限。但矿山的减停产能带来产能清出逻辑的逐步兑现,对于情绪会有明显的提振。

短期,宜春地区检修消息共振,碳酸锂盘面仍有向上动力,关注80000套保压力位突破情况,如果没上去,实际减产调整时间和幅度不如预期,恢复宽幅震荡模式;如果向上突破,叠加中秋、国庆备货,上行空间可看向8.5-9万。从拍卖75008元/吨的电碳成交价来看,产业多头看向上空间不大。

风险提示:矿山减产是否兑现、电池客供量下降、后续排产超预期

作者简介

曹姗姗

中粮期货研究院 资深研究员

交易咨询资格证号:Z0013588

余雅琨

中粮期货研究院 研究员

从业资格证号:F03120965