受美联储的宽松货币政策、日益紧张的国际政治局势等多重因素作用,黄金市场涨势表现凶猛,9月25日(周三),伦敦金现攀上2670美元/盎司新高点,年内涨幅约30%。

在当前的市场环境下,招银理财、平安理财、中邮理财、光大理财等多家理财公司又开始发行挂钩黄金的理财产品。据第一财经记者不完全统计,8月以来共有33只挂钩黄金投资的理财产品发行,大多数采用结构化投资策略。

业内人士认为,购买挂钩黄金的理财产品是参与黄金投资的稳妥方式,参与黄金价格的潜在上涨。这类产品通常采用期权策略,产品收益由固定收益和期权收益组成,固定收益来自债券,期权收益取决于黄金表现。业内人士也提示,尽管金价上涨趋势仍在,但短期技术性回调风险也在增加,此类产品也存在高收益无法实现、期限结构单一、风险提示不充分等多重风险,投资者应谨慎投资。

黄金结构化理财产品加速发行

继年初理财公司掀起一波挂钩黄金的理财产品发行热后,近期这一趋势又卷土重来。Wind数据显示,8月以来共有33只挂钩黄金投资的理财产品发行,涉及招银理财、平安理财、中邮理财、光大理财等多家理财公司。

此类产品业绩比较基准跨度较大,比如“招银理财招睿焦点联动稳进黄金鲨鱼鳍3号A”,其给出的业绩比较基准范围为1.4%-5.10%,另一款由光大理财发行的“阳光青睿跃乐享13期(黄金自动触发策略)”业绩比较基准下限为0.01%,上限为4.25%。前述理财产品均为R2风险等级,期限类型在1-3年、6-12个月、3-6个月不等。

中邮理财一只“黄金小雪球”结构策略的黄金理财产品“中邮理财鸿锦封闭式2024年第41期(黄金自动触发策略)”即将结束募集状态,成立日期为2024年9月26日。该产品的说明书显示,“小雪球”是一种结构性金融产品,它内嵌了自动触发策略的期权。

此类产品的特点是投资者仅需支付相对较小比例的期权费用,产品在存续期间会进行定期观察。如果在任何一个敲出观察日,产品的挂钩标的达到预定的敲出条件,则产品会自动终止,并按照约定支付给投资者相应的票息收益以及剩余的期权费。如果直到产品到期都未触发敲出条件,则投资者可能只会损失前期支付的期权费,但仍然可以获得约定的票息收益。

该产品的触发价格设定为挂钩标的期初价格*103%,即沪金现货合约(AU9999.SGE) *103%。

在产品的有效期内,如果任何一个观察日显示,产品与黄金价格挂钩的观察价格达到或超过了预定的触发价格,那么该产品将在观察日之后的约定日期结束,并且产品的预期年化收益率将在3.30%到3.60%之间。相反,如果所有观察日的观察价格都低于触发价格,那么产品的预期年化收益率将在1.55%到1.85%之间。

记者根据Wind数据发现,近期有不少刚刚发行或处于待发行状态的黄金理财,大多数都是此类结构性理财产品,主要涉及二元看涨自动赎回型和鲨鱼鳍型,中邮理财的“小雪球”也属于二元看涨类型。

另一款由招银理财发行的“招银理财招睿焦点联动稳进黄金自动触发12号”也采用了类似的玩法。产品设计时考虑到风险控制,通过固定收益类资产的投资,为投资者提供本金保护。同时,通过期权的自动触发机制,可以在黄金价格上涨时获得额外收益,而不会因黄金价格下跌而遭受损失。

业内人士对记者表示,“期权”可简单理解为“以小博大、下注打了个赌”, 如果市场的实际走势与投资者的预测(敲出条件)一致,投资者就能获得事先约定的收益;如果市场的实际走势与预测不符,投资者可能损失的最多就是已支付的期权费。

“进一步来说,这款产品在运行过程中会定期检查黄金价格的表现,判断是否满足敲出条件,即在某个观察日,黄金现货(Au.9999)的收盘价相比期初价格至少上涨了3%,如果任何一天的黄金现货(Au.9999)收盘价达到了这个条件,那么产品就会触发敲出事件,如果直到产品到期都没有触发敲出事件,那么产品就会按计划结束。”前述人士解释道。

谨慎上车此类产品

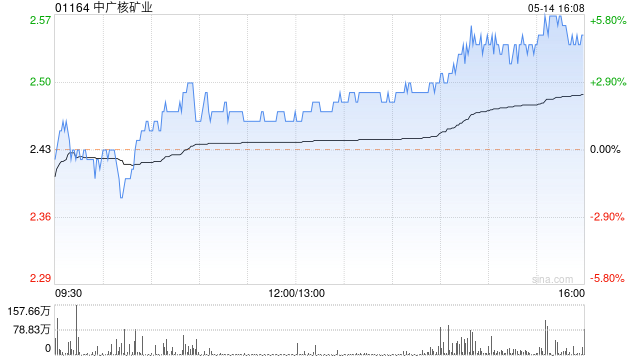

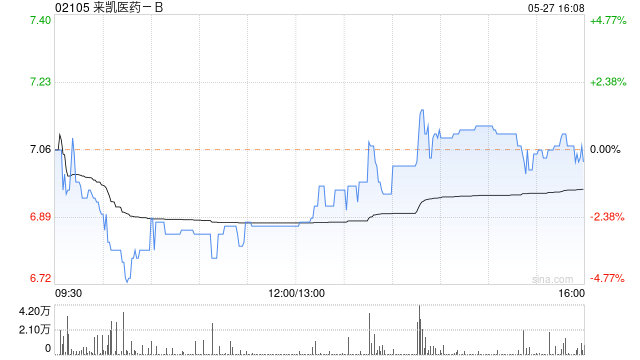

面对势如破竹的黄金走势,多家市场机构指出,黄金价格的上升趋势尚未见顶,预计今年黄金价格将实现自2014年以来的最大年度增长。花旗更是给出了预计到2025年年中金价将达到每盎司3000美元的猜测。机构纷纷发布研报,建议投资者通过结构性投资策略、黄金ETF或投资金矿公司的股票来增加对黄金的投资敞口。

“对于与黄金价格挂钩的结构性理财产品,投资者应该主要关注两个关键要素:第一是观察窗口的期限,即产品设定的特定时间段内黄金价格的观察日期;第二是产品的执行价格和障碍价格,这些价格水平决定了产品收益的计算方式和潜在的敲出条件。”一位理财公司人士对记者表示。

据记者观察,这类理财产品会在特定的观察日对黄金的价格进行比较,比较的基准是产品起始时的黄金价格与观察日的黄金价格。有些封闭式运作的产品只在到期时进行一次价格比较,以这次比较的结果来确定最终的产品收益。但还有部分产品会在它们的整个运行期间设定多个观察点,包括最早观察期和定期的观察期,通过多次的价格比较来决定收益,只要有一次价格变动满足了预定的条件,就可以确定产品的收益。

比如,中邮理财的相关产品安排了三个观察日,而招银理财推出的“招睿焦点联动稳进黄金自动触发2号”产品,则设计了观察周期,最初设定为三个月后,之后是每个月一次,总共有十次观察日。

前述人士称,执行价格通常与黄金的起始价格挂钩,一般是起始价格乘以一个特定的百分比N%,这个比例作为参照标准来比较观察日的黄金价格。而障碍价格,特别是在鲨鱼鳍结构的产品中,用来设定价格波动的最高和最低界限。这也就意味着,此类产品合同约定高敲出收益率和高最低收益率并不意味着高的期望收益率。

业内人士提示,结构化理财产品通常设计得更加复杂,需要投资者对金融衍生品有一定的理解。建议投资者在投资某款产品时,要对其产品的各种条款、风险特点、挂钩标的的种类、产品的期限、是否可以赎回以及赎回的条件、产品收益模式和相关说明等信息做详细了解,弄清楚产品的收益实现条款及其结构种类,对预期收益率要有清醒认识,关注其实现的条件是否苛刻。

“谨慎看待黄金上涨所带来的理财产品收益率的‘繁荣景象’。”普益标准研究员赵伟表示,在考虑这类以黄金为标的的理财产品时,投资者首先应警惕市场波动带来的风险,如全球经济状况、中央银行政策以及地缘政治事件等,这些都可能引起与黄金挂钩的理财产品的净值波动。其次,大多数与黄金挂钩的理财产品是封闭型的,在产品存续期间不允许投资者进行申购或赎回操作,这可能会给需要临时使用资金的投资者带来流动性问题。