投资组合管理与市场风险控制是投资者在金融市场中进行投资活动时必须面对的重要议题。投资者在进行投资时,往往会面临市场风险,如何通过投资组合管理来控制市场风险,成为了投资者亟待解决的问题。本文旨在探讨投资组合管理与市场风险控制的关系,以及如何通过投资组合管理来控制市场风险,以帮助投资者更好地进行投资决策。

投资组合管理的概念

投资组合管理是指投资者根据自己的投资目标、风险偏好和市场预期,对投资组合中的资产进行选择、配置、调整和监控的过程。投资者在进行投资组合管理时,需要考虑多种因素,如资产的收益性、风险性、流动性等,以及投资者自身的投资目标和风险偏好。

市场风险的来源

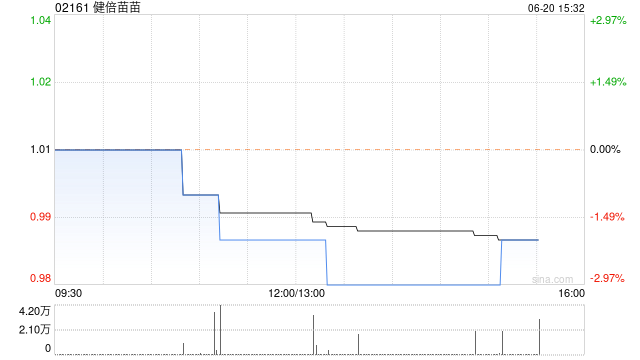

市场风险是指由于市场因素的变化,如利率、汇率、股票价格等,导致投资组合价值波动的风险。市场风险是投资者在进行投资活动时必须面对的风险,而且这种风险是不可避免的。市场风险的来源有很多,如宏观经济因素、行业发展趋势、政治因素等。

如何通过投资组合管理控制市场风险

投资者可以通过以下几种方式,通过投资组合管理来控制市场风险:1. 资产配置:投资者可以通过资产配置,将资产分配到不同的投资品种中,以降低单一资产的风险。2. 风险分散:投资者可以通过投资不同的行业、地区、资产类别等,来分散风险,降低单一投资品种的风险。3. 投资期限匹配:投资者需要根据自己的投资目标和风险偏好,选择合适的投资期限,以匹配自己的风险承受能力。4. 动态调整:投资者需要根据市场的变化,动态调整投资组合,以适应市场的变化,降低市场风险。5. 风险管理工具的使用:投资者可以使用衍生品等金融工具,对投资组合进行风险管理,以降低市场风险。

投资组合管理与市场风险控制的关系

投资组合管理与市场风险控制是密切相关的。通过对投资组合的管理和调整,投资者可以有效地控制市场风险,降低投资组合的波动性,提高投资组合的收益性。同时,通过对市场风险的控制,投资者可以更好地实现自己的投资目标,提高投资组合的收益率。

投资组合管理的风险收益分析

投资组合管理的风险收益分析是投资者在进行投资决策时需要考虑的重要因素。下表展示了投资组合管理的风险收益分析:

投资品种 预期收益率 波动率 风险调整后的收益 股票 10% 15% 0.67 债券 5% 5% 1从上表可以看出,股票的预期收益率高于债券,但波动率也高于债券。通过使用风险调整后的收益指标,投资者可以更好地比较不同投资品种的风险收益特征,以做出更好的投资决策。

投资者在进行投资决策时,需要考虑多种因素,如市场风险、投资品种的特征、自身的风险偏好等。通过对投资组合的管理和调整,投资者可以有效地控制市场风险,提高投资组合的收益性,实现自己的投资目标。