作者:汪涛

预计到2025 年底新增的化债额度可能会超过 3万亿元,并且未来几年债务置换规模可能会大幅超过这个规模。

10 月12日,财政部在新闻发布会上概述了备受市场关注的财政支持政策。尽管财政部没有宣布刺激政策的具体规模,表示将待履行法定程序后(如经全国人大批准)再做说明,但本次会议公布了一些具体数字并提供积极的前瞻性指引,具体包括:

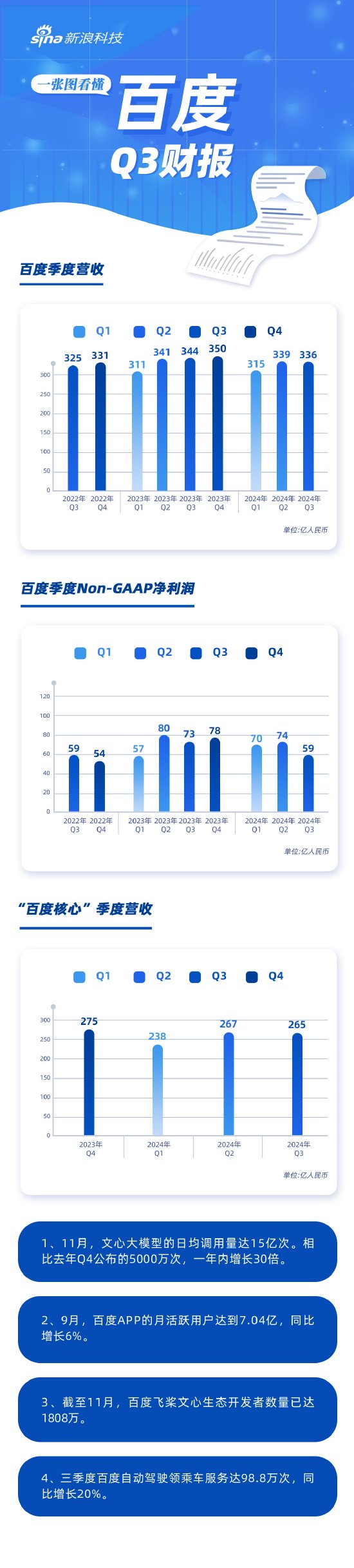

1) 从地方政府债务结存限额中安排4000亿元(截至 2023 年底地方债务的余额与限额之差为1.4万亿元),用于今年四季度补充地方政府综合财力,支持地方化解存量政府投资项目债务和消化政府拖欠企业账款。

2)拟一次性增加较大规模债务限额置换地方政府存量隐性债务。财政部强调,这是“近年来出台的支持化债力度最大”的一项措施,不过尚未明确具体规模。鉴于2023年地方政府债务限额安排了超过2.2万亿元用于支持地方化债和清理拖欠账款,2024年又安排了1.2万亿元的额度,我们预计到2025 年底新增的化债额度可能会超过 3万亿元,并且未来几年债务置换规模可能会大幅超过这个规模。

3)年底三个月各地共有2.3万亿元专项债券资金可安排使用,包括待发额度(年内剩余3000 亿元)加上已发未用的资金。严格来说,这2.3万亿元来自加快政府债券发行和落实,而非增量资金,部分符合我们在基准预测中的假设。如果年底前地方政府能使用完这部分资金,这将意味着一个较大的正财政脉冲,超过我们之前基准预测的假设。

4) 发行特别国债用于补充国有大型商业银行核心一级资本,料其具体规模和出台时点将取决于各家银行提交的方案和全国人大批准。如此前估算,我们预计未来一年左右可能发行1万亿元以上的特别国债用于补充国有大型商业银行核心一级资本。我们之前的报告提到过,我们并不把对银行注资视为财政刺激,尽管这会需要增发特别国债。我们认为此举主要目的是提升银行体系稳健度,确保银行能够持续加大对实体经济的贷款投放。

今年内,除了4000亿元的新增债券发行和2.3万亿元的加快使用地方政府专项债之外,政府还可能将一部分明年的政府债券发行额度提前到今年,或利用预算稳定调节基金等资金。总之,2024年四季度的增量财政支持规模可能大于我们在 2024年8月基准预测中的假设。

(作者系瑞银亚洲经济研究主管、首席经济学家)