登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

系列文章:①海通证券 ②西部证券收购国融证券 ③华创证券收购太平洋 ④国信证券收购万和证券 ⑤国泰君安 ⑥浙商证券收购国都证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,浙商证券公布了业绩快报。今年前三季度,浙商证券实现营业收入118.96亿元,同比下降5.75%;实现归母净利润12.65亿元,同比下降4.92%,营收净利润双降。

具体到第三季度,浙商证券Q3营收同比环比皆下降。在三季度末A股行情火热的情况下,浙商证券仍没有实现营收增长,一个原因或是投行收入下降。今年以来,浙商证券IPO项目的撤否率高达83%,承销保荐收入大降九成以上。

浙商证券今年最重要的经营事项莫过于收购国都证券34.2546%的股份。收购国都证券确实可以让浙商证券的业绩有所提升,但国都证券较为依赖靠行情吃饭的经纪业务、自营投资业务,而浙商证券同样依赖经纪业务,双方的整合会令同质化问题更加严重。国都证券近两年频频爆出公司治理及内控层面的问题,浙商证券花费51亿元真金白银能否“回本”在一定程度上还取决于国都证券是否会发生黑天鹅事件。

Q3营收跑输沪深300 前三季度IPO承销保荐收入大降9成

浙商证券不仅今年前三季度的总营收、净利润同比下降,今年第三季度的营收同比环比皆下降。

简单计算,浙商证券今年第三季度的营收为38.96亿元,较第二季度的41.18亿元环比下降5.39%;较2023年第三季度的41.66亿元同比下降6.48%。

今年三季度末,A股主要指数皆在几个交易日内大幅增长,其中上证指数从9月18日最低点2689.7最高涨到9月30日的3358.59点。第三季度,沪深300指数增长了16.07%。

由于行情火热,不少券商今年三季度单季度或前三季度的业绩大增,如东北证券今年第三季度的营收为19.36亿元,同比增长49.76%;净利润3.55亿元,同比增长1120.46%。

然而浙商证券第三季度的营收却出现了下降,令人有些困惑。由于浙商证券没有公布前三季度具体业务收入情况,我们可以从半年报以及其他渠道的公开数据进行分析。

今年上半年,浙商证券经纪业务、投行、自营投资、资管业务的分部收入皆同比下降,其中投行业务收入和自营收入降幅较大。2024年上半年,浙商证券投行分部收入为2.78亿元,较去年上半年的4.67亿元同比下降40.47%;自营投资分部收入为3.27亿元,同比下降37.71%。

wind显示,浙商证券今年前三季度的股权承销保荐收入为0.29亿元,较2023年前三季度的2.02亿元同比下降85.64%;今年前三季度IPO承销保荐收入为0.13亿元,较2023年前三季度的1.59亿元下降91.8%,接近92%。

浙商证券IPO承销保荐收入大幅下降,固然有行业大环境的原因,但公司执业质量也是不可忽视的更重要的原因。今年3月29日,浙商证券因在浙江星星冷链集成股份有限公司(下称“星星冷链”)IPO项目中,存在职责履行不到位,如保荐工作缺乏独立性、未如实说明历次聘请保荐机构的情况、尽职调查履职不到位等情形,被上交所监管警示。

浙商证券保荐不独立的细节,令投资者感到十分震惊。2022年3月底,平安证券因要被暂停保荐机构资格3个月,星星冷链与平安证券终止IPO辅导协议等,并与浙商证券签署辅导协议。2023年3月,上交所受理了星星冷链首发上市申请。不过在浙商证券项目组进场后,平安证券的7名员工仍在星星冷链处工作合计约205人天。

51亿元现金买下来的国都证券成色几何?

今年对于浙商证券而言,最重要的事情莫过于收购国都证券34.2546%股权,还是现金收购,总对价超51亿元。目前,浙商证券已提交变更国都证券主要股东、实际控制人的申请反馈回复给证监会,距离真正控制国都证券仅一步之遥。

将国都证券并表后,浙商证券的业绩无疑会增加。同时,可以增加公司在上海、天津等城市的营业部数量,扩展地域版图。

但值得投资者关注的是,浙商证券和国都证券都比较依赖靠行情吃饭的经纪业务和自营投资业务,这种业务一是会随着行情的波动而出现业绩的大起大落,二是行业同质化严重,不利于建立差异化特色化竞争优势。

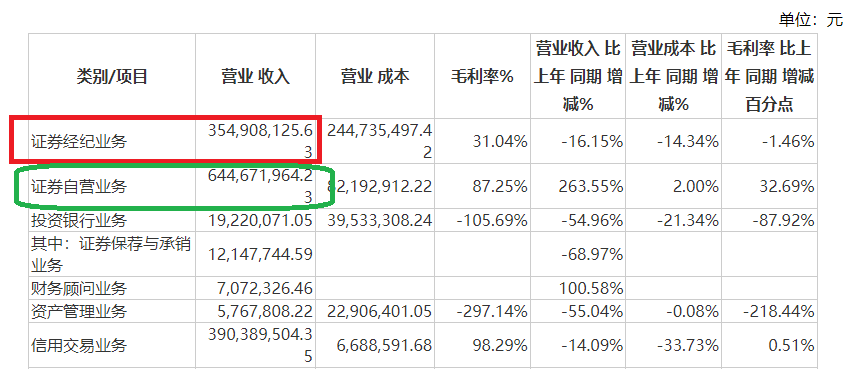

2023年,国都证券实现营收13.81亿元,其中经纪业务收入为3.54亿元,自营业务收入为6.45亿元,两项业务合计9.99亿元,占总营收的比例为72.34%。超七成以上收入来自依赖行情的业务,可见国都证券缺乏差异化特色化优势。

而浙商证券的业务结构也不太乐观。2023年,浙商证券的营收为176.38亿元,其中经纪业务及期货业务的收入合计161.35亿元;自营投资收入为8.45亿元,三项收入合计占总营收的比例为96.27%。如果剔除期货业务,浙商证券2023年的营收为50.15亿元,经纪业务(不含期货业务)的收入为35.12亿元,自营投资收入为8.45亿元,两项业务占总营收的比值为86.88%。

浙商证券收购国都证券除了要面临业务同质化问题,还要面临国都证券的公司治理问题。近两年,国都证券频频遭罚,涉及多项业务条线及核心高管,深层次反映的是公司内控问题。

2023年4月12日,国都证券因公司治理问题、投行业务问题、合规内控管理问题被证监局采取责令改正并限制业务活动行政监管措施。其中在2023年4月12日至2023年10月11日期间,暂停国都证券与股票发行相关的保荐、承销业务,公司债券承销业务,资产证券化业务、非上市公众公司推荐业务。换言之,国都证券投行业务被暂停了6个月,可以说是重罚。

2024年4月30日,证监局的一张责令改正的监管措施再次曝出国都证券公司治理及内控层面的问题,监管函指出,“公司廉洁从业内部控制制度不完善,对部分业务活动费用支出未制定内部规定及限定标准,岗位制衡与内部监督失效,对责任人事后追责不到位。”

近日,国都证券原总经理杨江权被立案调查,再次曝出公司问题。早在2024年4月30日,杨江权就因公司廉洁从业内控制度不完善、部分业务活动费用支出缺乏内部规定及限定标准等问题,收到证监局的警示函。

今年以来IPO撤否率高达83% 在审项目疑点重重

上文提到,浙商证券今年以来的IPO承销保荐收入大降9成以上,主要原因是撤回的项目数量多,为5家,而成功保荐发行的项目数量少仅1家。

根据中证协“撤否比率=(撤回项目数量+否决项目数量)/(撤回项目数量+否决项目数量+上市项目数量)”的公式计算,浙商证券今年以来的IPO项目撤否率为83%。

Wind显示,浙商证券目前在审的IPO项目合计7家,4家来自北交所,3家来自创业板。在北交所的4家企业中,方正阀门集团股份有限公司(方正阀门)存在着“睁眼说瞎话”以及错别字等低级错误;宁波纬诚科技股份有限公司(纬诚科技)在股转系统二次挂牌时隐瞒对赌协议,可浙商证券不仅没发现还助力闯关。

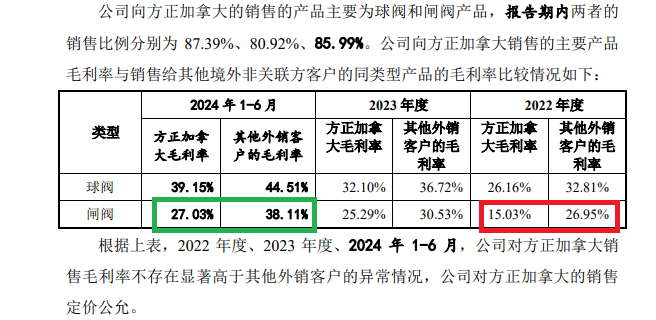

方正阀门的主营业务是工业阀门的设计、制造和销售,在被北交所问到向关联方方正加拿大销售和向非关联方销售的毛利率是否存在明显差异,以及定价公允性时,方大阀门回复称:不存在显著高于其他外销客户的异常情况,定价公允。

然而事实上,方正阀门2022年对方正加拿大闸阀产品销售毛利率是15.03%,对其他非关联方外销客户毛利率是26.95%相差近12个百分点,相差比例高达40%-75%,这样高的比例明显属于巨大差异,可公司及浙商证券却“睁眼说瞎话”,还用“不高于”来以偏概全。

方正阀门的申报资料还出现多处错别字,如将“外销”写成“外向”,还有标点符合重复等问题,浙商证券的保荐质量有待商榷。

浙商证券保荐的纬诚科技项目,于2023年11月提交的申报稿被北交所受理。2024年2月,全国股转公司对纬诚科技及主要负责热等出具了警示函,因为纬诚科技2022年3月在申请新三板挂牌以及定向发行时,未披露有关对赌协议,构成信息披露违规。

值得关注的是,纬诚科技2022年3月在新三板挂牌的主办券商也是浙商证券,浙商证券不仅没有发现信披违规,还两次助力闯关,是否勤勉尽责待考。