炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

大连瑞克科技股份有限公司(瑞克科技,873384)申报北交所IPO,公司主要产品为甲醇合成催化剂、丁炔二醇合成催化剂、稀硝酸还原催化剂、草酸酯加氢催化剂等;服务领域包括煤化工、化工新材料等。

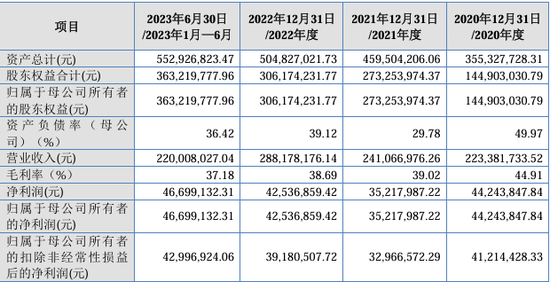

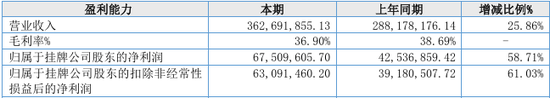

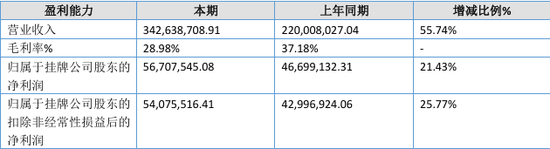

报告期内,公司的主要财务数据如下:

根据公开资料披露,2023年,公司营业收入为36,269.19万元,扣非归母净利润为6,309.15万元;2024年1-6月,公司营业收入为34,263.87万元,扣非归母净利润为5,407.55万元。

摘自瑞克科技2023年年报

摘自瑞克科技2024年半年报

此外,瑞克科技就已确认收入情况、在手订单、市场情况对公司2024年业绩作出预测:经和信会计师事务所(特殊普通合伙)审阅,预计公司2024年全年营业收入约为48,389.47万元,其中全年境外收入约为19,799.96万元。预计全年净利润约为7,035.54万元,较上年同比增长4.22%。

根据招股书披露,2021-2023年,公司外销收入分别为661.53万元、422.44万元、12,080.85万元。2023年发行人境外收入大幅增长,占主营业务收入比例从2022年的1.48%涨至33.31%。截止2024年3月,瑞克科技境外业务在手订单仅有765.55万元。公司目前正与中东客户沟通购买预转化催化剂事项,预计签署合同金额1,800万元。

一、在招股书中修改“丁炔二醇合成催化剂”相关描述

瑞克科技主要产品为甲醇合成催化剂、丁炔二醇合成催化剂。其中,甲醇合成催化剂主要用于合成气制甲醇行业;丁炔二醇合成催化剂是炔醛法合成BDO的关键催化剂。BDO可用于生产氨纶、化妆品、可降解材料、锂电池溶剂等多种产品。

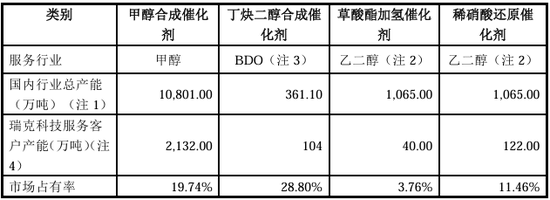

瑞克科技采用2023年末公司甲醇合成催化剂、丁炔二醇合成催化剂产能情况占国内行业总产能的比例计算市场占有率。其结果表明,2023年甲醇合成催化剂市场占有率为19.74%,丁炔二醇合成催化剂市场占有率为28.8%。

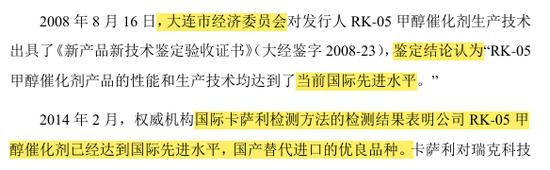

据披露,公司RK-05甲醇催化剂产品已达到国际先进水平,且已实现国产替代;丁炔二醇合成催化剂产品部分替代国外同类催化剂,公司是国内该类催化剂的唯一制造商。

在第二轮问询中,北交所要求发行人说明“RK-05甲醇催化剂达到国际先进水平”、“丁炔二醇合成催化剂是国内唯一制造商”是否存在夸大表述?

瑞克科技表示,权威机构认定,公司RK-05甲醇催化剂“达到了当前国际先进水平、实现国产进口替代”:

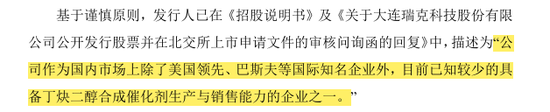

而对于“丁炔二醇合成催化剂是国内唯一制造商”的描述,发行人则出于基于谨慎原则,在招股书中将相关表述改为“公司作为国内市场上除了美国领先、巴斯夫等国际知名企业外,目前已知较少的具备丁炔二醇合成催化剂生产与销售能力的企业之一。”

二、发行人部分问询问题存在论证不充分、未正面回答的情况

根据问询回复,发行人部分问询问题存在论证不充分或未正面回答,如:“说明公司经营业绩是否受下游行业(尤其是BDO)周期性影响较大”、“在招股书中充分揭示下游客户所处细分行业周期性波动风险”;部分问题漏答,如“量化分析发行人是否承担原材料价格上涨的主要风险”、“发行人向不同供应商采购同类原材料的价格是否存在较大差异”;问询回复多处存在错别字。

(1)论证不充分或未正面回答的问询问题

①说明公司经营业绩是否受下游行业(尤其是BDO)周期性影响较大

第二轮问询函回复摘要如下:

根据生意社数据分析,虽然2024年BDO需求量依然会保持较高增速,但BDO行业价格低迷,造成行业亏损,生产企业被迫检修、减产、停产。

根据公开信息及界面新闻报道,公司客户所处行业主要为化工行业,具有较强的周期性。由于产能的迅速扩张,未来国内苯乙烯、聚苯乙烯市场或呈现供应过剩局面。根据公开信息,顺酐下游BDO行业存在景气度下降以及产能过剩的风险。

BDO需求量保持较高增速,但受整个化工行业下行周期影响,BDO行业产能过剩及产能利用率较低,且BDO价格持续低迷,BDO行业处于行业下行周期。

②在招股书中充分揭示下游客户所处细分行业周期性波动风险

第二轮问询函回复如下:

报告期内,公司产品终端应用细分领域主要为甲醇、BDO、乙二醇行业,下游行业受宏观经济形势、化工行业周期性的影响明显,报告期内行业呈现出景气度下降、产能过剩、价格低迷的情况。由于公司产品为下游行业的基础材料,占下游客户的原材料比重较小,下游需求量维持在一定水平,报告期内公司整体业绩未受重大影响,但如果未来下游市场出现需求周期性减少的情况,可能会对公司经营业绩产生不利影响。

(2)漏答部分问询问题

①量化分析发行人是否承担原材料价格上涨的主要风险

第二轮问询函摘要如下:

报告期内发行人甲醇合成催化剂产品承担原材料价格上升主要风险,而发行人丁炔二醇合成催化剂售价变动可以抵消原材料价格上涨影响,承担原材料价格上升风险较小。

②发行人向不同供应商采购同类原材料的价格是否存在较大差异

第二轮问询函摘要如下:

发行人采购的主要原材料属于大宗商品,存在大宗市场实时价格,因此供应商报价以大宗市场价格波动为指导,致使公司向不同供应商采购同类原材料的价格不存在较大差异。

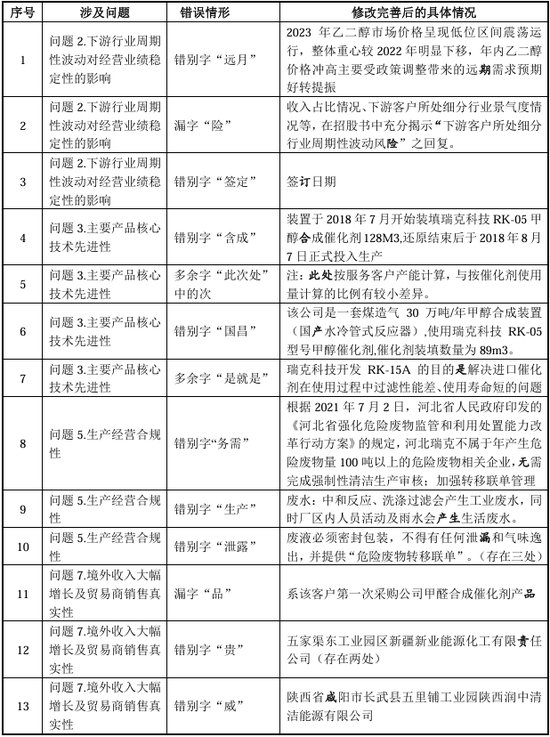

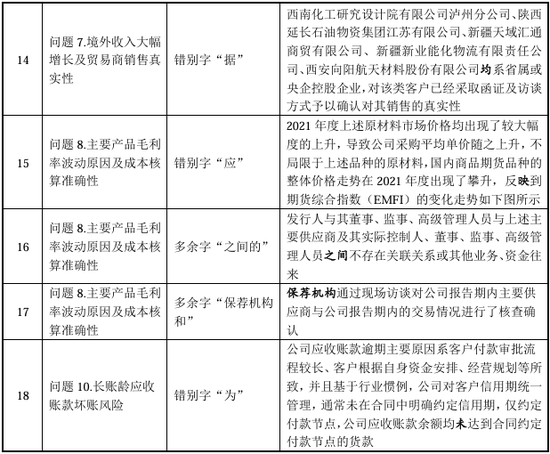

(3)问询回复多处存在错别字

针对首次问询回复存在的错别字情形,发行人、保荐机构等进行了认真修改完善,具体情况如下:

三、发行人及实控人均大额存取现

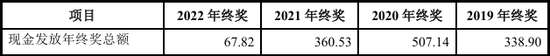

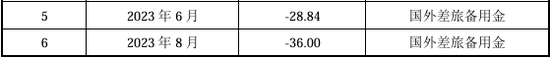

据披露,2019-2022年,公司均存在取现发放年终奖情形,各期金额分别为338.90万元、507.14万元、360.53万元、67.82万元;2023年6月及8月,又分别取现28.84万元、36万元用于国外差旅备用金。此外,报告期内,公司实际控制人及其近亲属、公司关键员工还存在大额存取现情形。

(1)2019-2022年公司大额取现具体情况

2019-2022年,公司大额取现主要用于发放年终奖。由于河北瑞克生产基地,工人较多,年龄偏大,文化程度有限,位置偏僻离银行较远,公司员工特别是来自农村地区的员工偏好以现金方式领取年终奖。公司基于当地习俗,同时为了增强年终奖的发放效果,提高员工工作积极性、调动员工工作热情,选择以现金方式发放年终奖。

2023年,由于境外业务增长,商务联系需要境外出差,而境外直接使用外币更方便,因此存在大额取现用于备用金的情况。

(2)报告期内,实控人及其近亲属、部分关键员工大额存取现

根据二轮问询函披露,公司实际控制人及其近亲属、部分关键员工存在大额存取现情形,具体情况如下(图略):

实控人唐恒然于2021年存现49万元;实控人马立新于2020-2023年存现275.28万元、取现10万元;实控人唐敏柔于2020-2021年存现119.1万元、取现20.5万元。

销售部长黄庆麟于2020-2023年存现226.41万元、取现188万元;技术人员乔川于2020-2023年存现90.46万元;实控人唐恒然亲弟弟唐恒悦于2020-2023年存现179.7万元、取现96万元;唐恒悦之妻刘淑珍于2021-2023年存现460.08万元、取现336万元;员工冷瑾秋于2020-2023年存现246.77万元,取现30万元,此外还有3万美元及0.85万欧元;员工孟繁林于2020-2023年存现356.95万元,取现19.61万元。

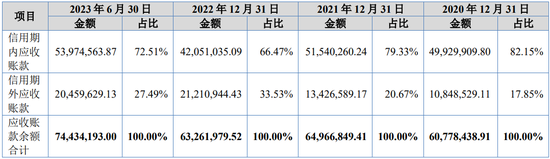

四、应收账款占比较高,1年内账龄结构显著低于行业均值

根据招股书披露,2020-2023年,发行人的应收款项(包括应收账款和合同资产)分别为7,544.02万元、8,309.18万元、8,129.73万元、9,080.49万元,占同期公司营业收入的比例分别为33.77%、34.47%、28.21%、41.27%。

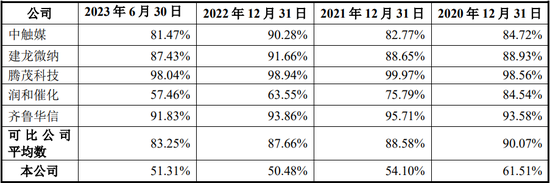

其中,报告期各期末,瑞克科技1年以内的应收账款余额分别为3738.59万元、3514.70万元、3193.55万元、3819.37万元,占公司应收账款余额比例分别为61.51%、54.10%、50.48%、51.31%;而同行平均值分别达到了90.07%、88.58%、87.66%、83.25%。从数据来看,公司一年以内账龄结构显著低于行业平均水平,瑞克科技有近一半的应收账款已超一年。

报告期内,公司与同行业可比公司一年以内账龄结构对比如下:

根据招股书披露,瑞克科技的账龄结构问题主要系两个因素造成的:

一是瑞克科技的甲醇合成催化剂存在10%的质保金,这部分合同资产会在1年后或质保期到期后成为账龄1-2年的应收账款,每年度影响数约在1500万元-1700万元左右。

二是受宏观经济影响,由于此前国际油价长期处于低位,煤化工行业景气度下降加之新冠疫情等影响,煤化工产业成为受冲击最大的化工产业,较多煤化工项目跌破盈亏平衡点,煤化工产业大面积亏损,部分客户甚至到了破产边缘。

因此,部分客户的账龄较长,应收账款收回难度较大,公司应收账款信用风险也随之加大。这也导致了瑞克科技的计提坏账准备比例、应收账款逾期款项金额占比较高。

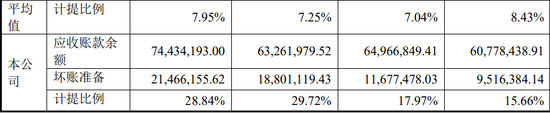

截至2023年6月30日,公司按照单项计提的坏账准备余额为11.99亿元。如下图所示,瑞克科技的计提坏账比例在报告期内持续增加,从15.66%增至28.84%,而同行均值则始终维持在7%-8%左右。

报告期各期末,公司应收账款坏账准备实际计提比例与同行业可比公司对比情况如下:

同时,应收账款逾期款项金额在报告期内也不断增长,分别为1,084.85万元、1,342.66万元、2,121.09万元、2,045.96万元。

五、报告期内,发行人存在财务内控不规范情形

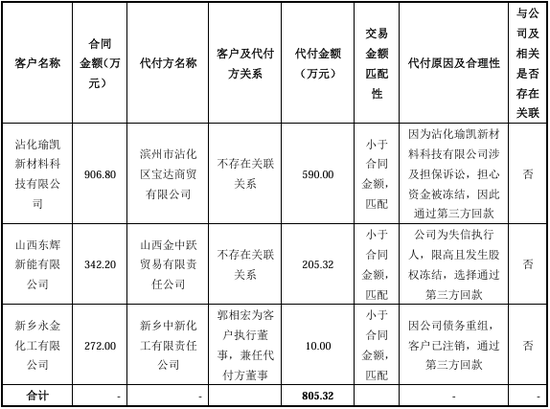

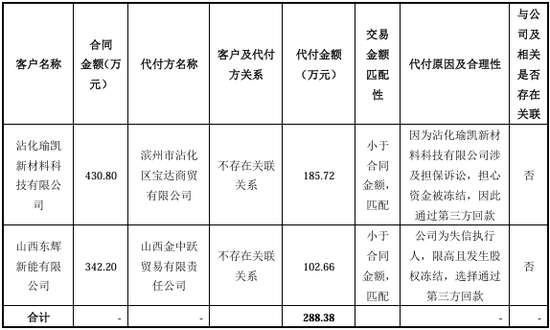

根据申请文件,报告期内,公司通过第三方回款的金额分别为971.34万元、185.72万元、805.32万元、105.48万元;报告期各期,公司均存在转贷情形,且2023年4月发生的一笔1,000万元转贷尚未偿还;报告期内,公司股东存在资金占用情形,且未归还占用资金利息。

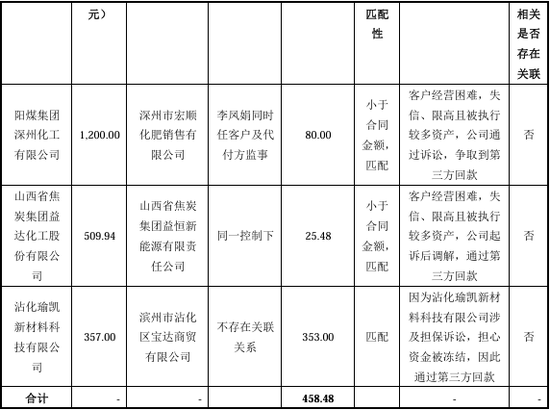

(1)第三方回款

报告期内,公司出现第三方回款的原因主要包括一是客户经营困难,失信限高且被执行较多资产,公司采取措施后,争取到第三方回款;二是涉及担保诉讼,担心资金被冻结,通过第三方回款;三是客户为失信执行人,限高且发生股权冻结,选择通过第三方回款;因公司债务重组,客户已注销,通过第三方回款。

报告期内,公司第三方回款的具体明细情况如下:

2023年度

2022年度

2021年度

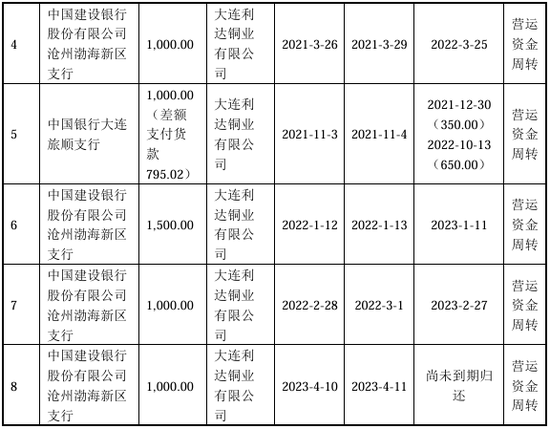

(2)转贷

报告期内,由于贷款的放款时间与实际货款结算日存在时间差,在不超过同期实际采购额的情况下,公司将获取的部分流动资金贷款通过大连利达进行周转,公司收到银行贷款资金后,将贷款的资金全部支付给供应商大连利达,大连利达将收到的贷款金额扣除货款后再转回公司账户。报告期内,公司通过大连利达转贷资金分别为5,795.02万元、2,500万元、1,000万元。相关资金的流向均为银行支付给公司,然后公司将全部款项支付给供应商,再由供应商退回。

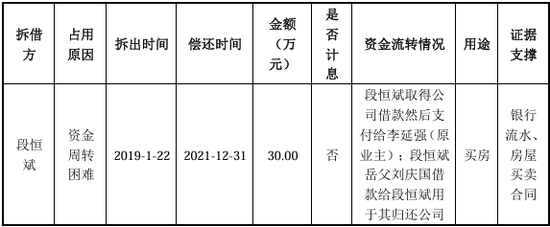

(3)资金占用

2019年公司股东段恒斌因资金周转困难借用30万,并于2021年无息偿还。

六、其他关注事项

1、业务招待费是否真实及相关内控健全有效性

根据问询回复,报告期各期,公司业务招待费合计金额分别为526.67万元、547.21万元、660.81万元,占营业收入比例分别为2.18%、1.90%、1.82%,主要包括茶叶、水产海鲜、烟酒、外部餐费、差旅住宿费等。公司在以前年度缺少对业务招待费的管理,于2023年5月才建立相关内控制度。请发行人:①结合业务开展背景,说明业务招待费中茶叶类、水产海鲜类、烟酒类支出金额较大的原因,按重要性原则列示业务招待费主要开支项目的发生背景、时间、地点、对应客户、人均支出、是否均取得发票等原始凭证,报告期内是否存在无票费用支出,是否涉及商业贿赂情形。②说明于2023年5月才建立业务招待费相关内控制度的背景及原因,制度建立前发行人如何确保相关费用支出是否真实准确完整。

请发行人,结合业务开展背景,说明业务招待费中茶叶类、水产海鲜类、烟酒类支出金额较大的原因,按重要性原则列示业务招待费主要开支项目的发生背景、时间、地点、对应客户、人均支出、是否均取得发票等原始凭证,报告期内是否存在无票费用支出,是否涉及商业贿赂情形。

2、生产经营合规性

(1)房产权属瑕疵。申报材料显示,发行人子公司河北瑞克B2车间、B4仓库、B6仓库、B8车间及消防泵房合计9,719.35平米建成时间较短,正在办理各项手续,房产证尚未办理;河北瑞克取得国有土地使用权时地上遗留的888.55平方米临时建筑未取得权属证书,此外存在一处自建约38.28平方米的简易门卫房。请发行人:①补充披露产权证书办理的进展情况,如未能按期取得,是否可能对生产经营产生重大不利影响。②结合前述情况以及相关土地或房屋在报告期各期形成的收入、利润情况,分析说明相关问题解决情况及应对措施的有效性,是否存在被处罚的风险。

(2)超产能生产的合规性。申报材料显示,2021年度,公司存在超产能生产事项,其中设计产能3,000吨,公司实际产量3,175.08吨,超产能比例为5.84%。公司甲醇及新能源催化剂的产能利用率较高,在二期工程部分完成后的产能利用率预计仍在100%左右。请发行人:①补充说明超产能的具体情况、违规类型,具体为超环评批复还是安全生产核定产能;是否存在行政处罚的风险,是否构成重大违法违规,发行人针对上述事项的具体解决措施及整改情况。②报告期内是否受到过行政处罚或发生过安全生产事故,结合上述情况披露公司对业务合规管理制度及执行情况,并充分揭示相关风险。

(3)环保合规性。申报材料显示,公司主要从事催化剂生产业务,属于“C26化学原料和化学制品制造业”。生产中存在酸性废气体、生产废水及生产固废等。请发行人:①补充披露报告期内主要生产流程,说明发行人及子公司是否属于高耗能、高污染企业,相关备案及审批流程,生产经营污染物排放量、处理设施的处理能力;委托的危险废物处置企业是否具备相应资质,危险废物的存放、转移、运输等是否符合环保监管要求。②说明发行人及子公司生产经营、募投项目是否符合国家和地方环保监管要求。

请保荐机构、发行人律师核查上述事项并发表意见。

3、是否通过实控人亲属控制企业代垫成本费用

根据问询回复,(1)公司劳务供应商凯新商贸系实控人弟弟唐恒悦控制的企业。公司与凯新商贸的劳务费定价(每人200元/天)低于当地劳务用工平均工资(每人232元/天)。2022年11月,公司停止与关联方凯新商贸之间的合作,凯新商贸员工按照自愿原则进入河北瑞克。凯新商贸员工入职发行人后的薪资水平有所上升。(2)实际经营过程中,凯新商贸收到的河北瑞克支付的劳务费之后,转入装卸储运站,通过装卸储运站取出现金用于直接支付劳务工人的工资。(3)报告期内,凯新商贸持续亏损。凯新商贸曾向发行人借款累计900万元。根据还款协议,2019年12月31日前利息不再支付,2020年1月1日至还款日正常计算利息。(4)唐恒悦账户存在较多代收代付凯新商贸款项的情形。实际经营过程中,唐恒悦为支出收款便捷,同时节约成本,未区分个人与企业收支。

请发行人:(1)结合凯新商贸向其他方提供劳务服务的定价情况、劳务人员工作内容、税收影响,进一步说明发行人与凯新商贸的劳务费定价低于当地劳务用工平均工资的合理性、入职发行人后工资水平增长的原因。(2)说明凯新商贸收到劳务费后通过装卸储运站取现支付工资的原因,是否存在税收合规风险,工资支付是否有客观证据留痕,劳务人员实际发放到手的工资金额及对应人天工资水平,是否存在流向发行人客户或供应商的情形。(3)结合资金收支及主要业务(劳务、贸易)开展情况,测算凯新商贸的实际获利情况及其流向。(4)说明河北瑞克向凯新商贸误转账的具体原因,是否经管理层审批同意,是否反映发行人资金管理内控存在缺陷;结合误转账时点前后的资金收支情况,说明误转账资金的最终去向,是否涉及资金体外循环。(5)说明2019年12月末之前利息无需支付的原因,是否构成变相资金占用,是否造成发行人利益受损,逐笔列示凯新商贸向公司借款的背景、金额、拆出及偿还时点,取得借款后的具体用途及最终去向,是否流向发行人客户或供应商,是否涉及利益输送情形。