中国基金报记者 卢鸰

两年营收暴增10倍的电解液公司,IPO终止。

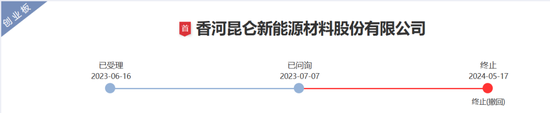

深交所5月17日公告,因香河昆仑新能源材料股份有限公司(以下简称为“昆仑新材”)、保荐人撤回发行上市申请文件。根据《深圳证券交易所股票发行上市审核规则(2024年修订)》第六十二条,深交所决定终止对其发行上市审核。

两年营收暴增10倍

昆仑新材于2023年6月申请创业板IPO,保荐机构为中金公司。

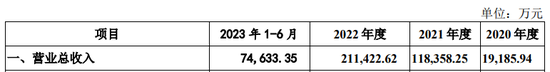

据招股书披露,发行人2020年实现营业收入仅为1.92亿元,2021年暴增至11.84亿元,增长了近5倍;2022年进一步大增至21.14亿元,增长了近一倍,近三年营业收入复合增长率高达231.96%。

如此高的业绩增长,首先是对第一大客户宁德时代的销售收入创新高,其次是对子公司的合营股东的业务收入的增长。

另一方面,昆仑新材2020年第四季度收入占比高达46.89%,接近50%的水平;2021年占比为41.87%,超四成;2022年四季度占比为30.48%,为接近三分之一水平。

对于第四季度营收占比过高的原因,昆仑新材的解释是,2020年的原因为当年新能源汽车的销售经历了上半年下降,下半年反弹;2021年原因为2021年下半年六氟磷酸锂原材料价格大幅涨价,发行人电解液售价提升;2022年为发行人的电解液销量提升。

募资10亿元,扩充4倍产能

招股书显示,昆仑新材此次IPO计划募资10亿元,全部用于年产24万吨锂离子电池电解液项目。

2020年-2022年,以及2023年上半年,昆仑新材的产能分别为2.02万吨/年、2.02万吨/年、4万吨/年和3万吨/年。同期,该公司的产能利用率分别为30.47%、79.21%、91.65%和72.33%,产能利用率波动较大。

对此,深交所在第一轮问询中指出:

发行人子公司年产24万吨锂离子电池电解液项目存在未完成建设手续的情况下进行厂房建设的情形,并受到相关主管部门行政处罚;

发行人募投项目完成后,产能将从6万吨/年提升至30万吨/年,发行人2021年和2022年产能利用率分别为79.21%和91.65%。

深交所当时要求公司,结合发行人目前和期后产能利用率情况、募投项目产能增幅较大以及我国电解液行业现有产能、产能扩展和市场需求匹配程度等情况,说明电解液市场是否存在产能过剩的风险,募投项目是否存在投产后产能利用率不足的风险,说明发行人新增产能的具体消化措施。

昆仑新材在回复中表示,发行人募投项目投产后产能利用率不足的风险较小,产能消化措施有效。

但值得注意的是,昆仑新材的在手订单数似呈下降趋势。2020年-2022年,其在手订单数分别为684.49吨、2838.62吨、1072.4吨,2023年上半年为848.98吨。

研发费用占比低于行业平均水平

深交所在对发行人的首轮问询中,其第二个大问题是“关于核心技术及其先进性”。

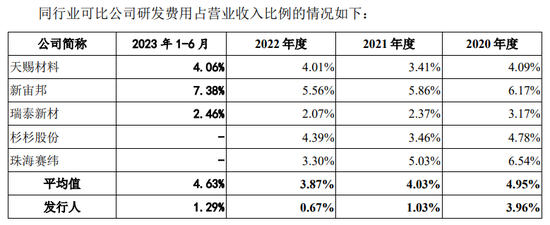

据招股书披露,一方面,2020-2022年,发行人研发投入分别为758.94万元、1222.44万元和1423.58万元,合计3404.96万元,占营业收入比例分别为3.96%、1.03%、0.67%,低于行业平均水平。

从上表可见,2020年发行人的研发费用率处于行业内倒数第二水平,低于行业平均水平。此后,在收入大幅增长的情况,研发投入增长明显跟不上收入增长幅度,2021年-2022年,以及2023年上半年,其研发费用率水平又降到业内最低。

另一方面,发行人子公司湖州昆仑《高新技术企业认定证书》于2022年12月3日到期。

编辑:小茉

审核:木鱼