来源: 油市小蓝莓

核心观点:Brt80-90区间震荡

欧美CPI数据回落,中国区域稳楼市政策加码,整体宏观端有托底倾向;汽油旺季将至,美国炼厂开工继续上行,美国商业原油库存、库欣原油库存、美国汽油库存均显去库格局,基本面较为健康。宏观和基本面共振的背景下,短期原油仍有反弹倾向。

近期主要变量来看,美国4月CPI同比增长3.4%,持平预期,较前值3.5%小幅下降;美国4月核心CPI同比增长3.6%,持平预期3.6%,低于前值3.8%,为2021年4月以来的最低涨幅;欧元区4月CPI同比增长2.4%,预期增长2.40%;4月CPI环比增长0.6%,预期增长0.60%。4月核心调和CPI同比终值为2.7%,与预期和前值持平。中国方面,1-4月社零总额同比增长4.1%,规上工业同比增长6.3%,另外为提振楼市,中国央行连放三招,导致相关大类资产同步走强。

而最新的三大机构的月报则不甚乐观,对2024年的需求增量来看,OPEC继较前期不变,IEA和EIA纷纷较上月月报下调了24年较23年的需求增量,主要分区域来看,主要体现在OECD国家内的欧洲区域;另外,从年初至今,IEA持续上调今年的汽油评估也值得关注,临近现实兑现的节点,分项来看汽油需求进一步被调高,或在某种程度上体现汽油真实需求较前期预估可能更为乐观。库存方面来看,美国商业原油库存,库欣原油库存,美国汽油库存上周的数据均不同程度去库,伴随着汽油裂解价差的阶段性走强,原油端也表现稍显强势。以平衡表来看,Q1和Q2均显弱平衡格局,而旺季背景下的Q3显示去库,基本面对油价下方仍有些许支撑。

欧佩克减产:偏多 哈萨克斯坦和伊拉克承诺补偿减产,OPEC方面虽然执行率一般,但口头仍有挺价意愿;6月份OPEC方面延续减产或已计价。

宏观:偏多 欧美CPI整体仍处下行通道,去通胀步伐如期;中国方面稳楼市政策持续发力,引发相关大类资产共振。

SPR:中性 美国能源部表示已经签署购买了330万桶石油,正在寻求额外购买11月交付的300万桶。

地缘:中性 地缘溢价居于低位,伊朗总统因故去世,短期地缘风险扩大的可能性仍在。

下游需求:偏空 近汽油旺季,汽油裂解价差边际有所反弹,汽油库存维持去库,汽油表需仍处偏低水平,有进一步上行潜力。

页岩油:中性 上周产量持平依旧为1310万桶日,钻机数上涨1台至497台,依旧维持偏低水平,中长期对产量的提振作用有限。

欧美CPI回落,中国政策端发力

美欧CPI数据稳中有降

欧美去通胀态势良好,美国4月CPI同比增长3.4%,持平预期,较前值3.5%小幅下降;剔除食品和能源成本后,美国4月核心CPI同比增长3.6%,持平预期3.6%,低于前值3.8%,为2021年4月以来的最低涨幅。欧元区4月CPI同比增长2.4%,预期增长2.40%;4月CPI环比增长0.6%,预期增长0.60%。4月核心调和CPI同比终值为2.7%,与预期和前值持平。

中国稳经济政策发力,相关大类资产共振

中国方面数据兑现良好,社零方面,国家统计局发布数据显示,1-4月份,社会消费品零售总额156026亿元,同比增长4.1%。其中,除汽车以外的消费品零售额141396亿元,增长4.3%。4月规模以上工业增加值同比增6.7%,制造业增长7.5%。国家统计局公布的数据显示,4月规模以上工业增加值同比实际增长6.7%。1-4月份,规模以上工业增加值同比增长6.3%。表观数据来看,中国2季度初兑现的数据较为可观。

受市场更为关注的即为17日中午的稳楼市政策,即取消商品房利率下限,下调公积金利率,首套首付比例降至15%。央行将设立3000亿保障性住房再贷款。受此消息影响,相关大类资产的风险偏好均不同程度有所回暖,股市、大宗商品等均不同程度收涨。

数据来源:紫金天风期货研究所

三大机构下调24年需求预期

IEA和EIA下修24年需求增量预期

近期三大机构的月报前后披露,我们就5月月报中的24年的同比增量和4月月报的同比增量对比作图如下,其中OPEC为5月月报主要受其本期改误差范围所致,其需求增量没有明显调整,其中IEA和EIA的需求增量较上期有些许下修。

具体数据方面,IEA和EIA分别下修了需求约为10万桶日、3万桶日的需求量级;分项来看,下修的区域主要位于OECD国家内,其中IEA和EIA均对欧洲的需求增量有所下调。

Q1,Q2处于弱平衡,Q3的旺季能否兑现成为关注焦点

结合最新的三大机构的预估和并结合当下的显性指标,我们认为Q1和Q2将维持弱平衡格局。考虑到OPEC大概率将减产延续至下半年,并且自6月份起进入汽油旺季,静态来看我们维持Q3、Q4去库判断。

从其他角度来看,我们统计了年初至今IEA评估的24年全球油品需求较23年的需求增量,发现年初至今的需求增量预期持续在上移,某种程度也是今年旺季的需求可能要比年初预期的更好的一个理由。

美国商业原油库存、汽油库存双双去库

美国炼厂开工目前持续走高,截至上周整体炼厂开工率高达90.4%,为今年2月至今的新高。

反观库存方面,旺季将至,需求端也开始逐步兑现,美国商业原油库存环比依旧维持去库,收至457020千桶;美国汽油库存环比同样维持去库,收至227767千桶。

价差&持仓

各区域月差有所回调

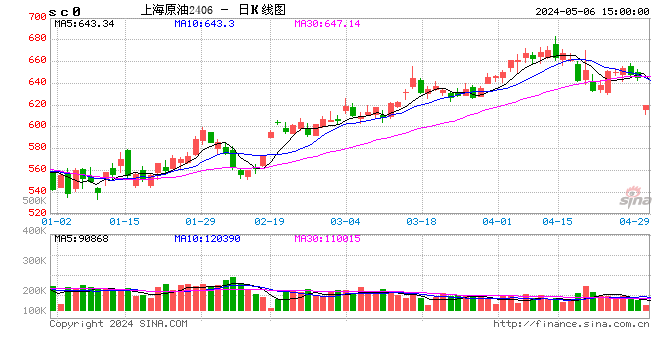

截至5月20日,WTI近次月价差收于0.43美元/桶,1-6价差为2.6美元/桶;Brent近次月为0.31美元/桶,1-6价差收于2.4美元/桶;SC近次月价差收于2.8元/桶。

汽油裂解价差有所转弱

柴油裂差持续居于年内低位

航煤裂差回调后持稳

航煤裂差持续居于年内低位

WTI基金净多增加

5月14日当周,WTI资金多头减少6457手,空头减少21170手,净多增加14710手。

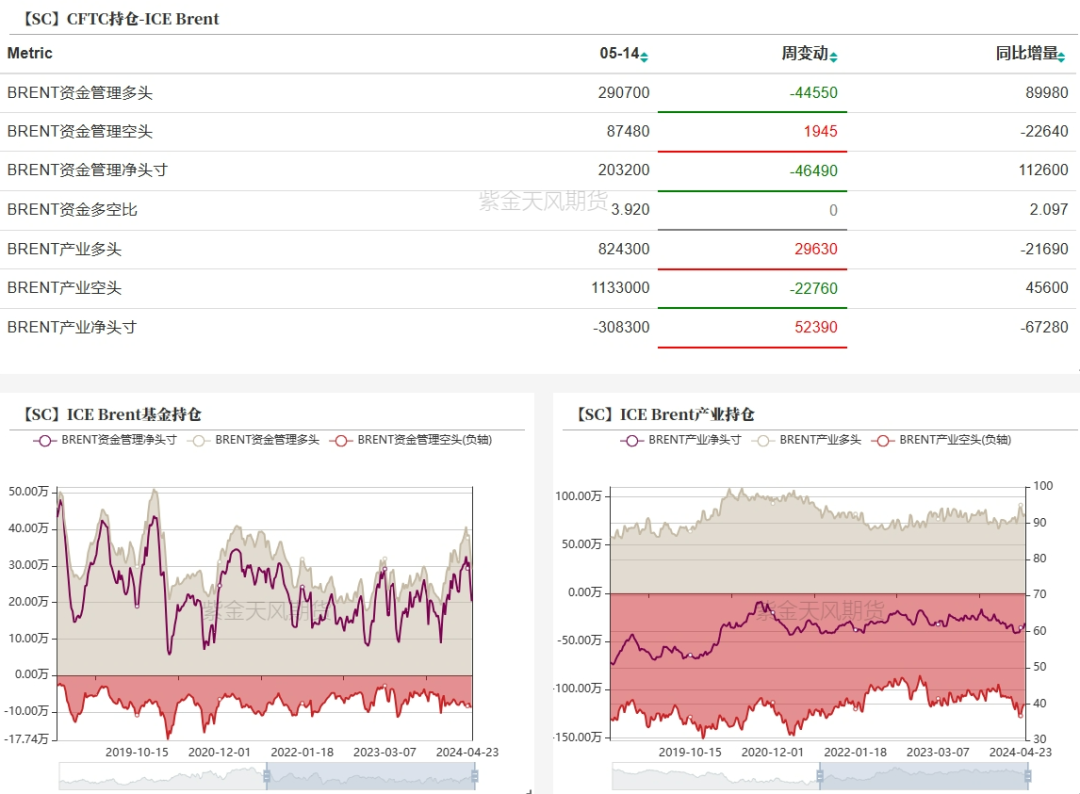

Brent基金净多减少

5月14日当周,Brent资金多头减少44550手,空头增加1945手,净多减少46490手。