快讯摘要

港股上周回调,超买迹象明显,获利回吐受风险偏好驱动。美联储鹰派立场和科技股走强为市场调整提供理由。预期恒指短期内将震荡,盈利修复和利率下降或为关键推手。地产销售提振短期有望,但政策效果待观察。建议关注高分红、科技硬件和消费电子等结构性机会。

快讯正文

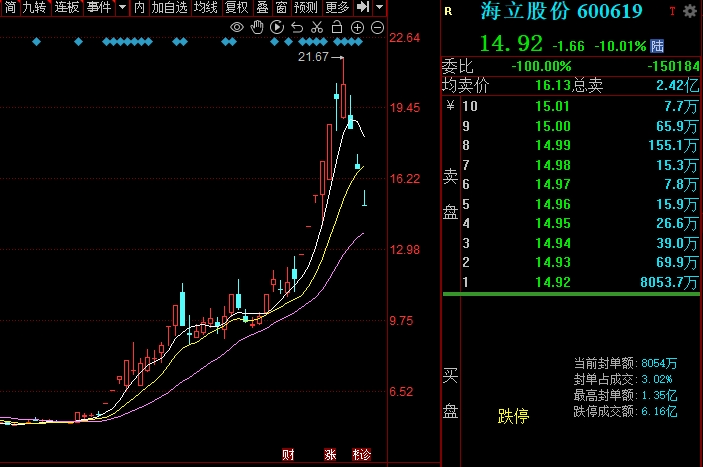

港市经历一个月的上涨后上周出现回调

随着持续的市场波动,港股在经历了一个月的强劲增长后,上周出现了明显的价格调整。这与我们之前的预警一致,市场超买现象严重,情绪过热,已经接近我们设定的第一阶段目标,即恒指在19,000到20,000点区间内。

资金面与风险偏好主导涨势

本轮港股的上涨主要由资金面及风险偏好的改善推动。然而,当市场的相对强弱指数(RSI)和卖空成交占比显示市场超买迹象时,分歧和获利回吐的发生就在意料之中。同时,美联储的“鹰派”态度和美国科技股的强劲表现也给市场带来了获利回吐的机会。

市场未来走势分析

市场可能会在当前水平震荡,等待更多的催化剂。若10年期美债利率进一步降至4%,市场有可能上涨至21,000点;而若2024年盈利实现10%增长,恒指有望达到22,000点甚至更高。但短期内,这些情况的出现可能性较小。

地产政策效果待观察

尽管降低房贷利率和首付比例可能会在短期内刺激地产销售,尤其是在刚性需求市场,但在宏观经济环境不佳的情况下,单靠这些措施难以根本解决问题。相比之下,政府收储可能是关键,但需要中央政府的财政支持和适当的收购折扣。

寻找结构性机会

在市场盘整期间,投资者应寻找结构性机会。高分红板块可能会受益于市场震荡、税收政策调整预期以及对经济增长和外部因素的担忧。同时,科技硬件、消费电子产品、出海龙头企业以及旅游和休闲相关消费服务板块也是值得关注的投资选择。