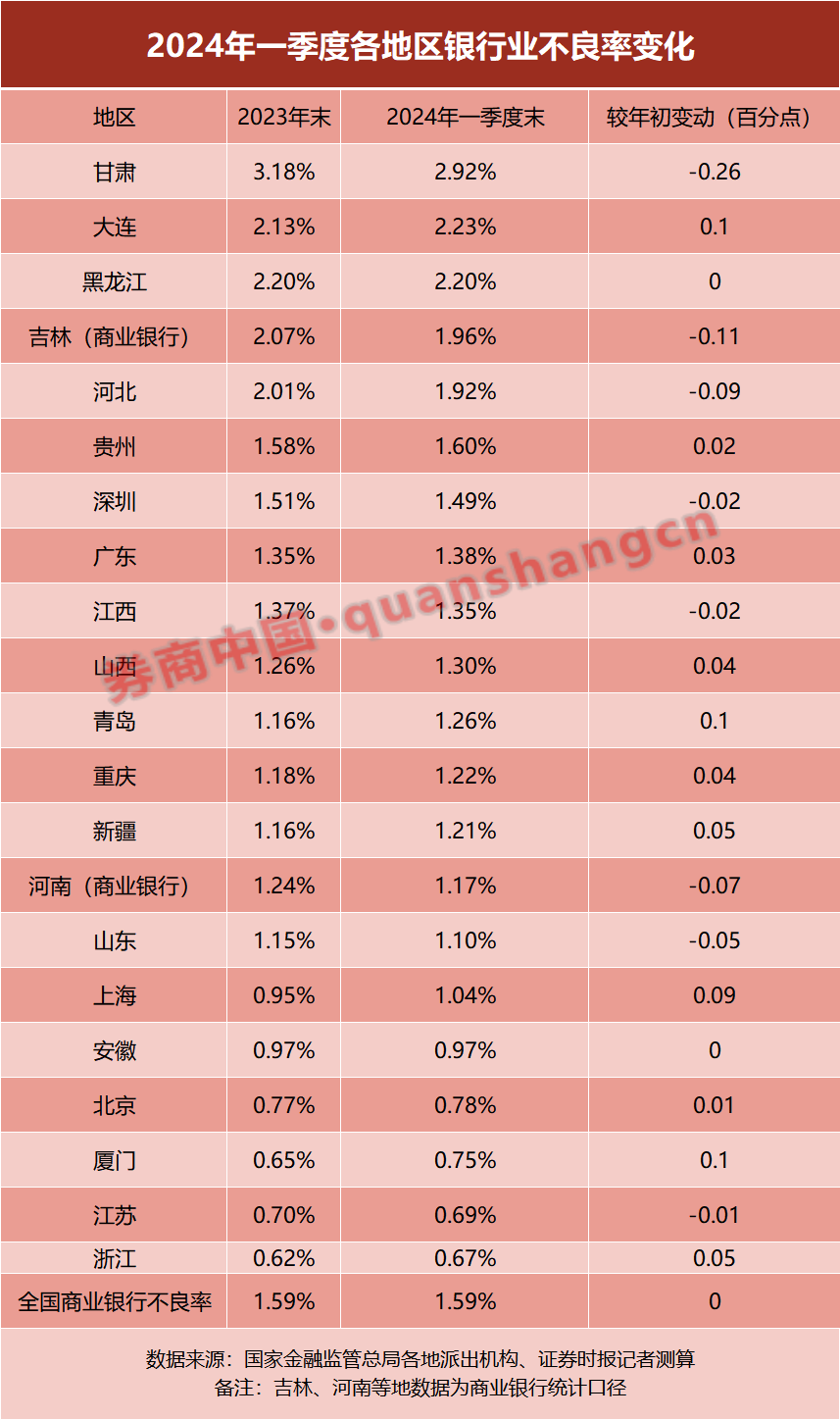

今年一季度,全国多数区域银行业资产质量趋于稳健,部分省区仍在加快处置不良贷款,少数地区不良贷款率仅有小幅反弹。

近日,券商中国记者据国家金融监督管理总局网站信息梳理,截至记者发稿前,已公布2024年一季度相关数据的20个地区中,11个区域不良贷款率较年初下降或持平,不良率反弹的地区中,资产质量优异的经济发达省区居多,且反弹幅度有限。

券商中国记者注意到,不良贷款转让试点业务已进入第四个年头,无论是参与转让的金融机构数量,还是转让的成交单数及成交额均实现大幅增长,不良贷款转让业务发展逐步进入良性循环。数据显示,2024年一季度,不良贷款转让挂牌业务规模达158.6亿元,同比增幅达35.8%。

甘肃、吉林等地持续压降不良贷款

日前,金融监管总局披露的2024年一季度银行业主要监管指标数据显示,2024年一季度末,商业银行不良贷款余额3.4万亿元,较上季末增加1414亿元;不良贷款率1.59%,较上季基本持平。

近期,金融监管总局各地派出机构已经陆续公布各省区银行业资产质量。总体来看,各地银行业资产质量趋于稳健,已公布数据的20个区域中,仅有甘肃、大连、黑龙江等6个地区银行业不良贷款率稍高于全国商业银行不良率平均水平,而浙江、江苏、北京等5个区域不良率仍低于1%。

值得一提的是,一季度数据显示,此前不良率基数相对较高的甘肃、吉林、河北、河南和山东等地,今年以来仍在继续持续处置不良资产,银行业不良贷款率和不良贷款余额较2023年末继续实现“双降”,距离全国平均水平的差距正在逐步缩小。

以甘肃为例,截至3月末,甘肃省银行业不良贷款率已经压降至2.92%,较年初下降0.26个百分点,同比下降1.19个百分点。最新不良贷款余额为832.73亿元,较年初减少40.1亿元;同比减少了270.18亿元。

券商中国记者注意到,甘肃省2024年政府工作报告提及,今年力争清收处置不良资产450亿元;同时,该省还将农信社改革作为工作重点,强调“稳妥推进农合机构改革,加快解决中小金融机构的历史遗留问题”。上年,该省政府工作报告还提及“组建甘肃农商联合银行”。

吉林省最新数据显示,该省商业银行不良贷款率较年初下降0.11个百分点至1.96%,关注类贷款比例较年初下降0.19个百分点;不良贷款规模上看,截至3月末,不良贷款余额为435.35亿元,较年初减少8.6亿元,关注类贷款较年初也有所减少。

除此之外,河北、河南、山东等地的不良贷款率也较年初进一步下降。其中,河北3月末较年初下降0.09个百分点,不良率降至1.92%;河南省商业银行不良率较年初下降0.07个百分点至1.17%,不良贷款余额较年初减少约10.3亿元;山东省银行不良率降至1.1%,降幅0.05个百分点。另外,深圳、江西和江苏等地的不良贷款率均有小幅下降。

部分经济发达地区不良率略有反弹

整体来看,截至一季度末,我国多数地区银行业不良贷款率进一步下行或维持平稳,主要风险监管指标处于合理区间,整体资产质量向好。

若按一季度末全国商业银行不良贷款率1.59%的标准进行划分,已披露数据的地区中,浙江、江苏、厦门、北京等15个地区的银行业不良贷款率低于该指标。

然而,值得注意的是,部分经济发达的区域银行贷款资产质量在今年一季度有所下滑,包括上海、浙江、广东、北京、厦门、青岛等地区,但不良率反弹幅度有限,仅在0.01个百分点至0.1个百分点之间。

具体来看,今年一季度,基数较低的上海银行业不良贷款率反弹幅度较为明显,不良率已较去年末突破1%,达到1.04%。较2023年末上升0.09个百分点,较2023年初上升0.25百分点,国有大行、城商行的环比增幅较为明显。

而从不良贷款余额来看,上海3月末不良贷款余额较今年年初增长了135.33亿元,其中国有大行、股份行不良贷款余额一季度分别增加55.53亿元和23.11亿元。

此外,尽管浙江、广东两地的不良贷款率在一季度仅分别上升0.05和0.03个百分点,但两地今年一季度的不良贷款规模增长较多,分别环比增长161亿元和177亿元。

一位银行业首席分析师此前对券商中国记者表示,这些经济发达区域的不良率阶段性反弹较为正常,因为其指标基数较低。对于小幅反弹的原因,他认为或与这些区域近两年房地产风险的逐步出清有关,由于这些经济发达地区较低水平的不良率,容易产生一定的波动。总体来看,因为这些地区银行客户的抗风险能力较强,未来该区域银行资产质量或能继续保持平稳,不良率可能不会明显上升。

地产政策或助力缓释资产质量压力

据券商中国记者梳理监管部门披露的数据,分类型银行来看,今年一季度,国有大行、股份行、外资行和民营银行维持了相对不良贷款率的相对低位,而农村金融机构和城商行的不良率则相对较高。

同时,今年一季度,各类金融机构不良贷款规模增幅有所加快,单季度增长约1414亿元。总体来看,截至今年一季度末,全国商业银行不良贷款率已达3.37亿元。

分机构类型来看,国有大行和股份行连续三个季度不良率下降,今年一季度末不良率分别均为1.25%,分别较年初下降0.01个百分点。但由于国有大行贷款规模基数较大,不良贷款余额较年初增长529亿元。

城商行不良率则较年初上升0.03个百分点至1.78%,不良贷款增长315亿元;农商行不良贷款率较去年末持平,但不良贷款规模增幅较大,增长达430亿元。

随着近期稳定房地产市场利好政策陆续推出,有业内分析人士认为,优化个人住房贷款政策,支持地方政府收储等措施,有助于推动商品房去库存,消化房企债务风险,缓释银行房地产贷款资产质量隐忧。

不过,也有券商分析师认为,房地产风险正在出清过程中,银行对公房地产贷款不良率有所上升,风险逐渐暴露;与此同时,零售端不良率也有一定波动。

不良贷款转让业务热度升温

近三年,我国银行业金融机构分别处置不良资产3.13万亿元、3.1万亿元和3万亿元,均保持了较强的处置力度。在此背景下,金融监管部门正进一步引导金融机构积极参与不良贷款转让试点。

2021年1月,原银保监会办公厅发布《关于开展不良贷款转让试点工作的通知》,不良贷款转让试点工作正式拉开序幕。彼时,6家国有大行和12家股份行作为首批参与的金融机构,对包括单户对公不良贷款和批量个人不良贷款进行试点转让。

到2024年,不良贷款转让试点已经进入第四个年头,如今金融机构参与不良贷款转让业务的热情不断提高,参与转让的金融机构已经从国有大行、股份行进一步扩大到城商行、农村金融机构、开发性金融机构和政策性银行,以及消费金融公司和金融租赁公司。

银行业信贷资产登记流转中心(下称“银登中心”)近期披露的《不良贷款转让试点业务年度报告(2023年)》(下称《报告》)显示,截至2023年底,共有266家机构在银登中心开立883个业务账户,其中第二批试点机构共开立226个试点业务账户。

规模方面,《报告》称试点业务规模在2023年实现大幅攀升,全年挂牌710单,未偿本息合计1529.84亿元,同比上升234.97%;成交553单,未偿本息合计1193.69亿元,同比增长222.68%,平均本金回收率23.71%,平均折扣率15.21%。

《报告》显示,中小金融机构积极响应试点政策,优化结构、轻装上阵。全年共有7个试点省市的8家城商行和28家农村中小银行机构成功落地不良贷款转让业务,累计成交109单,未偿本息合计82.10亿元。

券商中国记者注意到,近日,银登中心披露的2024年一季度不良贷款转让试点业务统计数据显示,今年1~3月共挂牌65单转让业务,涉及未偿本息总额规模共158.6亿元,同比增长35.8%;成交项目数达53单,成交总规模达148.3亿元,同比增长134.28%,成交规模中,对公业务成交占比较大。

从一季度不良贷款的转让方结构来看,排名前列的分别为股份行成交71.8亿元,占比48.4%;国有大行成交26.7亿元占比18%;城商行成交23.8亿元占16.1%,消金公司成交18.9亿元占12.7%,其他金融机构包括政策性银行、农村金融机构和金融租赁公司。