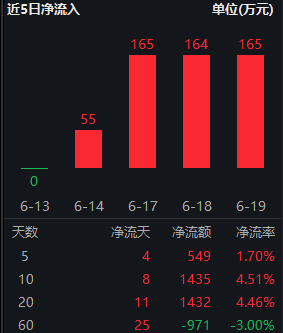

6月20日,标普红利ETF(562060)高开低走,截止发稿,微跌0.18%。标普红利ETF(562060)今年以来涨幅9.19%。份额方面,标普红利ETF(562060)连续4天获得资金净流入。

消息面,“新晋国家队”资金再入场!6月19日,中国国新控股有限责任公司(下称“中国国新”)公告称,日前,中国国新旗下国新投资出手认购三只红利ETF首发份额。

中信建投证券认为,对于红利资产的三种定价方法:股债息差、绝对增速、相对盈利,各有其优劣及适用环境。结论上,定性来看,红利盈利趋势(预期)提升是其相对收益的重要支撑因子,后续需警惕的变化在于需求回暖、产能周期触底和科技周期启动。定量来看,以股债息差和绝对增速定价法作参考,当前红利风格仍有空间。

申万宏源称,三季度广义高股息资产仍是主线。推荐底仓配置:电力、电网设备、煤炭、有色、银行、核心白酒。保持配置科技和出口链Alpha资产:算力龙头、AI手机、汽车IT;出口链中品牌力提升的个股。四季度看好先进制造(新能车电池链、出口链Alpha)预期2025年供需格局改善,盈利弹性提升。同时,关注科技外延并购可能启动,A股优质公司新赛道含量提升的投资机会。

招商证券指出,红利投资正当时,近期国内分红新政频出,旨在规范A股市场分红行为,提高上市企业分红水平,一系列政策举措为红利资产带来了显著利好,推动红利投资风格的强势崛起。

国内无风险利率的持续下行和下半年联储降息预期的持续,导致无论A股还是港股视角来看,权益资产的配置价值凸显,同时绝对收益资金对红利策略的需求仍高。

对于国内市场而言,无风险利率的持续下行推动市场ERP走高,使得当前高股息类资产的配置价值仍然不低。

从股息率视角来比对,无论A股还是港股股息率均处于历史较高水平,且显著高于无风险利率,对于绝对收益资金而言,仍有很高的配置吸引力。对于长期资金尤其是保险资金,在会计准则变更背景下,由于可供出售类资产的股价变动无法用于调整报表净利润,那对高股息类资产的配置来提升净利润的需求会更高。

东吴证券认为,低估值高股息仍然是重要的配置方向。第一,“资产荒”压力下,绝对收益资金仍有望增配高股息资产。当前长短端利率同步趋势下行,且禁止手工补息影响下理财产品收益率也存在逐步走低的可能性,以保险资管为代表的绝对收益类资金后续预计仍将增配低估值高股息板块。第二,高股息资产交易拥挤度尚未见顶,估值具备修复空间。

综合来看,红利策略目前的位置谈不上过热,且在复杂环境中的配置优势更为凸显。从中长期视野看,低利率环境或许将成为新的常态,新一轮注重价值重塑的投资浪潮或许已然悄然兴起,而红利资产已然在迎接新的时代。可借道标普红利ETF(562060),一键布局高股息、高分红板块。