中国基金报记者 文夕

尽管上市路途坎坷,但有着“中国超市教父”之称的“物美系”创始人张文中却依然执着。

近日,一家名为麦德龙供应链的公司向港交所正式递表,该公司资产源自5年前“物美系”一笔高达149亿元人民币的收购案。按照当时规划,张文中欲将旗下物美超市的零售业务与之打包,以物美科技之名整体上市,但该计划最终因未能通过港交所聆讯而折戟。

如今,物美科技“改头换面”,身披麦德龙供应链的“马甲”再闯港交所。

而且,张文中对于上市的渴求不仅体现在麦德龙供应链的IPO上。就在三个月前,“同门兄弟”多点数智第三次向港交所发起冲击。

然而,“物美系”两家向港交所发起冲击的公司面临同样的问题:负债率高企、资金链异常紧张。

一个月前刚更名

在麦德龙供应链的招股书中,有着如下描述:“本集团的历史可追溯至1994年,我们的创始人及控股股东之一张博士创立物美品牌,并首次使用该品牌经营业务。”

招股书中提及的张博士即为物美超市创始人张文中。谈及“物美系”,张文中是绕不过的关键人物,其也被称为“中国超市教父”。

2016年,“物美系”第一股物美商业被麦德龙供应链的前身物美科技以近31亿元的代价私有化,完成退市。

但张文中对于资本市场的渴望似乎并未因此磨灭,其资本运作仍在继续。

时间来到2019年,物美科技通过子公司以人民币47.11亿元加15.93亿欧元(当时约合149亿元人民币)收购麦德龙中国。次年4月,物美科技收购麦德龙中国80%股权正式交割完成。

拿下麦德龙中国,张文中便有了更大的整合空间。

到了2021年,“物美系”迎来重要时刻。整合了物美超市和麦德龙中国业务的物美科技在当年3月底向港交所首次递表。然而由于聆讯未能顺利通过,物美科技冲击IPO的计划以失败告终。

在物美科技上市招股书失效后,张文中通过资产重组,将旗下实体零售商超部分剥离,保留“麦德龙商业”和“物美Sourcing”两大核心板块,并在2024年6月12日正式更名为麦德龙供应链。

可以看出,物美科技通过一系列的收购、重组和更名,最终形成了现在的麦德龙供应链,并继续寻求IPO机会。

营收下滑

依赖关联交易

招股书显示,张文中拥有麦德龙供应链IPO前已发行股本的73.31%。

在该公司股东阵容中,多家知名资本现身。其中,阿布扎比政府所属的Mighty Solution Limited持有3220.61万股,腾讯麾下意像架构投资(香港)持有2254.43万股,安邦全资子公司Mind Power Investments Limited拥有3220.61万股,IDG、中国光大同样出现在麦德龙供应链IPO前投资者名单中。

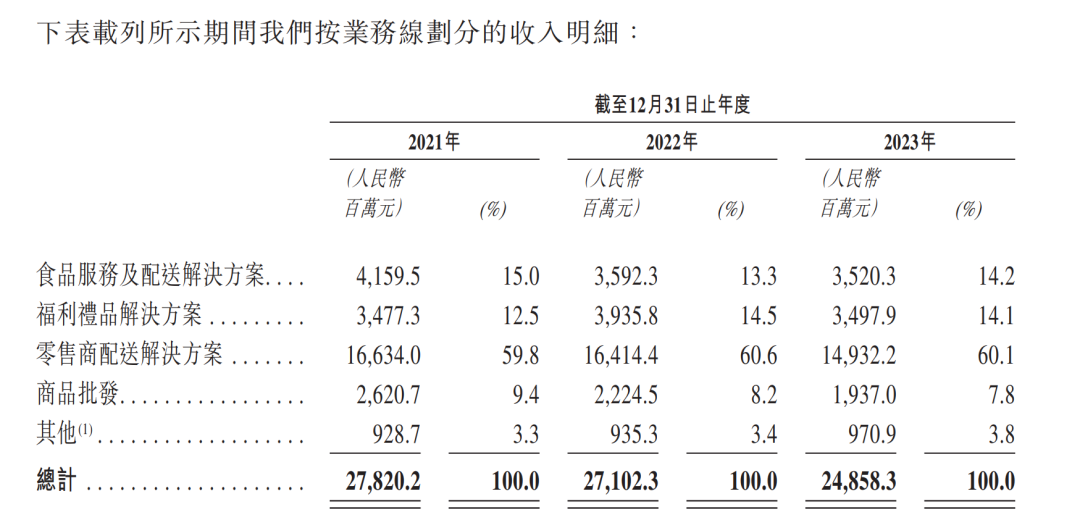

麦德龙供应链的营收状况不甚理想。招股书显示,该公司服务的对象和方向主要包括三方面,包括对企业及机构客户提供福利礼品解决方案、食品服务及配送解决方案,对零售商提供配送解决方案以及商品批发。

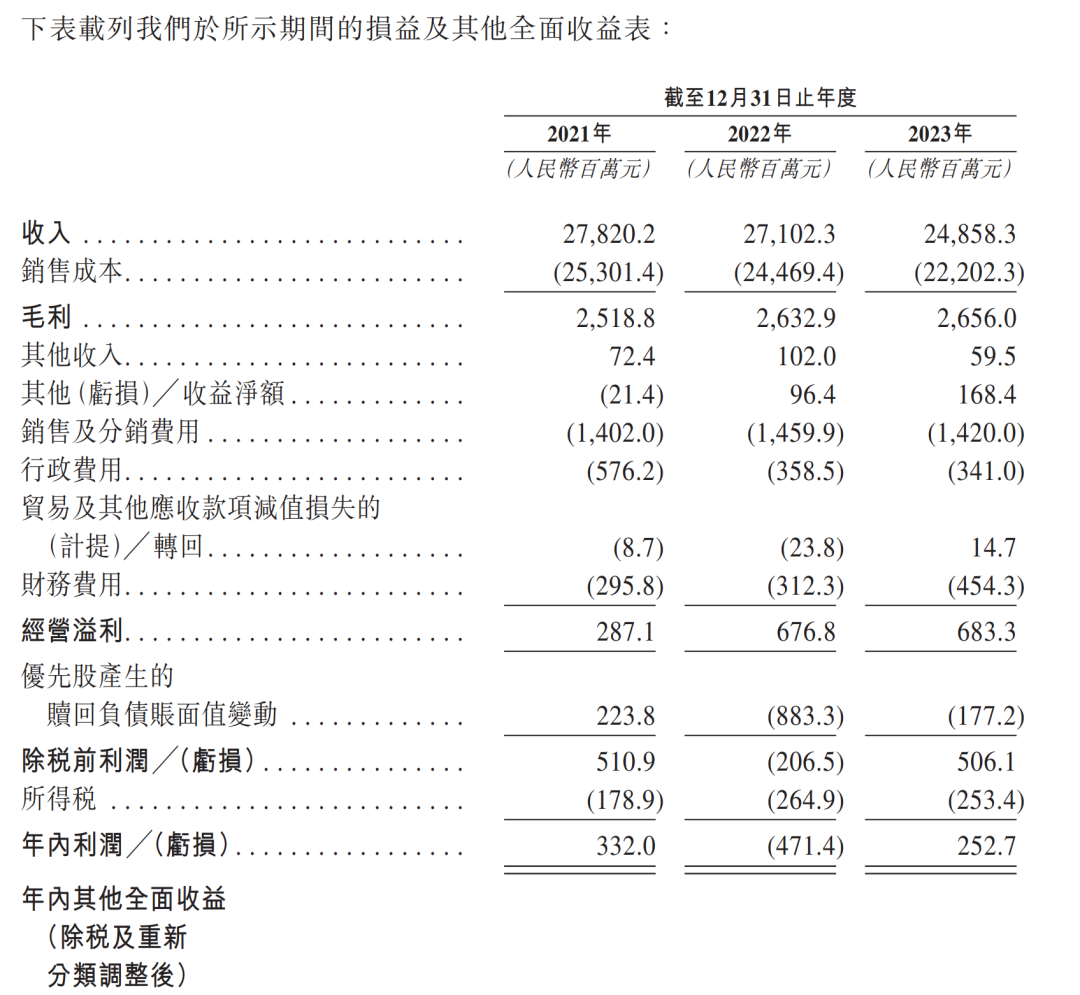

2021年~2023年,麦德龙供应链营收分别为278.20亿、271.02亿、248.58亿元,呈现逐年下滑趋势。

其中,收入占比最高的是“零售商配送解决方案”。2021年~2023年,该项收入分别为166.34亿、164.14亿、149.32亿元,分别占麦德龙供应链总营收的59.8%、60.6%、60.1%。该项收入在2023年同比下滑9%,直接拉低了整体营收。

对此,麦德龙供应链在招股书中解释称,主要是由于其对物美集团的产品销售减少。一方面物美集团门店数量减少约15%;另一方面,战略性地采纳会员机制,暂时影响尚未成为会员的消费者的购买等。而这项主营收入的减少,一定程度上拖累了整体收入。

而且,麦德龙供应链整体营收较为依赖关联交易,公司2021至2023年分别有170.96亿元、168.87亿元、154.05亿元的收入来源于物美集团,占年度营收的比例分别达到61.5%、62.3%、62%。

营收逐年下滑,利润表现也不稳定。在上述三年中,麦德龙供应链实现归母净利润分别为3.32亿元、-4.71亿元、2.53亿元,净利润率更是低至1.19%、-1.74%和1.02%。

负债率超100%

资金链捉襟见肘

在业内看来,麦德龙供应链业绩的窘迫,与线上零售加速渗透不无关系。从货架电商到直播电商,从生鲜电商、社区团购再到即时零售,新形式、新渠道让原本日子就不好过的大卖场雪上加霜。

麦德龙供应链经营状态不佳,已经反映到资产负债表中。

近年来,该公司资产负债率一直维持在高位。截至2021年底、2022年底和2023年底,其资产负债率分别为102.96%、110.1%和117.86%。也就是说,麦德龙供应链常年处于负净资产状态下运营。

更为窘迫的是,麦德龙供应链手持现金快速下滑。在2020年底,其账上现金维持在51.78亿元,而到了2023年底,这一数字变为5.27亿元,甚至不足以覆盖短期借款7.38亿元。

除了短期借款之外,截至2023年底,麦德龙供应链长期借款余额达40.39亿元,其负债总额达到308.12亿元。

根据招股书,截至2021年底、2022年底、2023年底及2024年4月底,该公司的借款总额(包括即期及非即期部分)分别为62.95亿、60.88亿、47.77亿及43.69亿元,均为有抵押银行贷款。

“我们可能继续存在重大债务。”麦德龙供应链坦言“公司的债务可能对业务及运营产生重大后果”。

鉴于紧张的资金链状况,麦德龙供应链IPO之迫切,可见一斑。

“同门兄弟”三度递表

实际上,除麦德龙供应链之外,“物美系”旗下多点数智也在2024年4月30日向港交所递交了招股书。

这是多点数智第三次向港交所递表,该公司首次递表要追溯到2022年底,其前两次递表皆因招股书失效而收场,但张文中显然并不甘心。

资料显示,张文中手握多点数智58.36%股权。该公司为零售云解决方案服务商,依靠“多点app”发挥生鲜快消平台之作用,曾获腾讯、IDG、兴业银行、联想等资本方多轮融资支持。

截至2022年11月,多点数智投后估值约为30.52亿美元。与麦德龙供应链类似,多点数智的流动性、经营状况同样令人担忧。

招股书显示,2021年~2023年,多点数智分别产生净亏损18.25亿元、8.41亿元、6.55亿元,近三年累计净亏损33.21亿元。

而截至2023年底,该公司资产负债率高达591.02%,净负债达到67.65亿元。但多点数智去年底手持现金仅为5.33亿元,较2020年底的11.35亿元下滑53%。

可以看出,无论是麦德龙供应链还是多点数智,上市融资都显得非常迫切。最终能否登陆港交所,对两家公司而言,至关重要。

编辑:小茉

审核:许闻