在期货市场中,金融模型的应用是定价过程中的关键环节。通过精确的金融模型,投资者和交易员能够更好地理解和预测市场动态,从而做出更为明智的交易决策。本文将探讨几种常用的金融模型及其在期货定价中的应用。

1. Black-Scholes模型

Black-Scholes模型是最为著名的期权定价模型之一,虽然最初是为股票期权设计的,但其核心原理同样适用于期货期权的定价。该模型基于几个关键假设,包括市场无摩擦、股票价格遵循几何布朗运动等。在期货市场中,可以通过调整模型参数来适应期货合约的特性,如无股息支付等。

2. 期货定价的持有成本模型

持有成本模型(Cost of Carry Model)是期货定价中的另一个重要工具。该模型考虑了持有商品的实际成本,包括存储费用、保险费用和资金成本等。通过计算这些成本,模型能够为期货合约提供一个理论上的公平价格。这对于农产品(000061)和能源类期货尤其重要,因为这些商品的存储和运输成本较高。

3. 随机波动率模型

随机波动率模型考虑了市场波动率的不确定性,这对于期权和期货定价都非常关键。在实际市场中,波动率往往不是恒定的,而是随时间变化的。随机波动率模型通过引入波动率的随机过程,能够更准确地反映市场的实际动态。

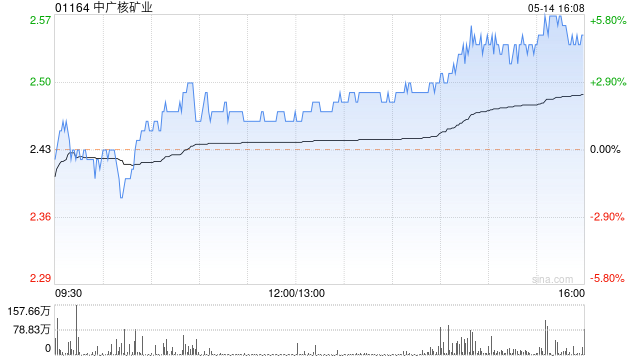

以下是一个简单的表格,总结了上述三种模型的主要特点和应用场景:

在实际应用中,选择合适的金融模型需要考虑多种因素,包括市场的流动性、商品的特性以及投资者的风险偏好等。通过深入理解这些模型的原理和应用,投资者可以更有效地进行期货交易,实现资产的增值。

总之,金融模型在期货定价中扮演着至关重要的角色。无论是Black-Scholes模型、持有成本模型还是随机波动率模型,它们都为投资者提供了一个科学的框架,帮助他们在复杂多变的市场环境中做出更为理性的决策。