如何估算金融衍生品的成本

在金融市场中,衍生品作为一种重要的金融工具,其成本估算对于投资者和金融机构至关重要。衍生品的成本不仅影响投资决策,还关系到风险管理和资本配置。本文将详细介绍估算金融衍生品成本的方法和步骤,帮助读者更好地理解和应用这一专业技能。

首先,了解衍生品的基本类型是估算成本的前提。衍生品主要包括期权、期货、互换和远期合约等。每种类型的衍生品都有其特定的定价模型和市场机制。例如,期权的成本可以通过Black-Scholes模型来估算,而期货的成本则与标的资产的价格变动密切相关。

其次,确定衍生品的风险因素是估算成本的关键步骤。这些风险因素包括市场价格波动、利率变动、信用风险和流动性风险等。通过对这些风险因素的量化分析,可以更准确地估算衍生品的成本。例如,对于期货合约,需要考虑标的资产的价格波动率和无风险利率等因素。

接下来,使用适当的定价模型进行成本估算。不同的衍生品类型有不同的定价模型。例如,对于期权,可以使用Black-Scholes模型或Binomial模型;对于期货,可以使用期货定价公式。这些模型通常需要输入一系列参数,如标的资产价格、执行价格、到期时间、波动率和无风险利率等。

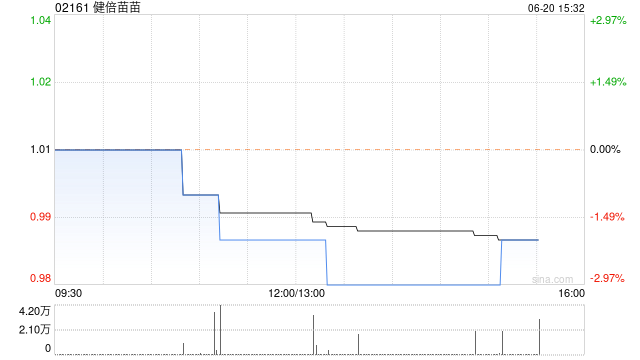

此外,市场数据和历史信息也是估算成本的重要依据。通过分析历史价格数据和市场趋势,可以更好地预测未来的价格变动,从而更准确地估算衍生品的成本。例如,通过分析标的资产的历史波动率,可以对期权的成本进行更精确的估算。

最后,考虑到市场的不确定性和风险,需要对估算结果进行敏感性分析。通过改变输入参数,观察成本估算结果的变化,可以评估不同市场情景下的成本变动情况。这有助于投资者和金融机构更好地管理风险,做出更明智的投资决策。

以下是一个简单的表格,展示了不同类型衍生品的主要成本估算方法:

通过上述方法和步骤,投资者和金融机构可以更准确地估算金融衍生品的成本,从而更好地进行风险管理和资本配置。在实际操作中,建议结合具体的市场情况和产品特性,灵活运用这些方法,以达到最佳的成本估算效果。